编者按:本文来源创业邦专栏新文化商业,作者吴小琼。

春节档大盘颓势已定,但万达电影似乎“预谋已久”的跟春节档完美对冲,来了场财务洗澡。

1月20日下午4时30分,万达电影(002739.SZ)发布2019年业绩预告,预计归属于上市公司股东的净利润为亏损33-45亿元,主要原因是公司拟计提商誉减值准备45-55亿元。若无计提商誉减值影响,万达电影归属于上市公司股东的净利润为10-12亿元。

就在万达电影发布业绩预告一个半小时前,当天股市收盘,万达电影跌停,报收19.73元/股。1月21日收盘,万达电影股价继续下跌1.32%,至19.47元/股。

因而,有很多投资者质疑该消息被提前泄露,让大机构有机会抽身,散户后知后觉。虽然计提商誉减值降低预期属于利空出尽,但伴随着肺炎疫情、400多家影院被查关停整顿的“黑天鹅”事件叠加起来,后续股价不是没有可能震荡或继续探底。

但商誉减值金额过大,还是需要关注到万达电影公司本身的问题。它正在为前几年的疯狂并购付出代价。

中小板不买万达电影的账

除影院业务外,万达电影未参与到2020年春节档的角逐。

万达在今日发布的《2019年度业绩报告》中指出业绩下调的原因有二:

一、2019年5月,公司完成重大资产重组,万达影视传媒有限公司(以下简 称“万达影视”)成为公司控股子公司。预告期内,万达影视主投、主控的影片主要包括《过春天》、《绝杀慕尼黑》、《沉默的证人》、《小小的愿望》、《误杀》等,影片数量较少、体量较低且部分影片票房不及预期,而去年同期主投、主控影片较多且票房表现较好,因此万达影视电影制作发行及相关业务收入和利润较去年同期下降幅度较大。

二、受游戏行业政策调整影响,部分产品上线延迟,万达影视游戏发行及相关业务当期经营业绩不及预期。

而之所以出现如此巨大的减值计提,其实是一种资本常用手段,计提大额商誉多是出于调节利润。

更深层的原因还是万达电影连续六年盈利欠佳,商业模式不稳健,所以延续了万达集团“买买买”策略,选择大量收购强化资本市场信心。但影院收益本身具有天花板,且新影院扩张需要大量费用,进军上游内容制作也极大增加了不确定性,这所有的问题都让万达电影来到今天的局面。

事实上,早在2019年4月发布的2018年全年财报里,万达电影就已显示出非常乏力的迹象了,几乎是五年内最差。年报关键指标数据中,除营业收入140.88亿同比微涨6.49%外,其他关键指标均呈现负增长。营业收入增速大幅下滑,6.49%的增幅比去年同比减缓63.98%,净利润12.95亿,比去年的15.16亿同比减少14.58%。

而2019年三季度财报显示,营业总收入115.94亿,同比下降7.45%,净利润8.29亿,同比下降57.25%,陡崖式下跌。与此相对于的是负债高居不下,达到122.63亿,同比增长26.06%。值得关注的是,在三季度营收下滑的情况下,整体商誉却出现明显上调,同比218年三季度增长接近40%达到134.5亿元,高于总营收115.94亿元。

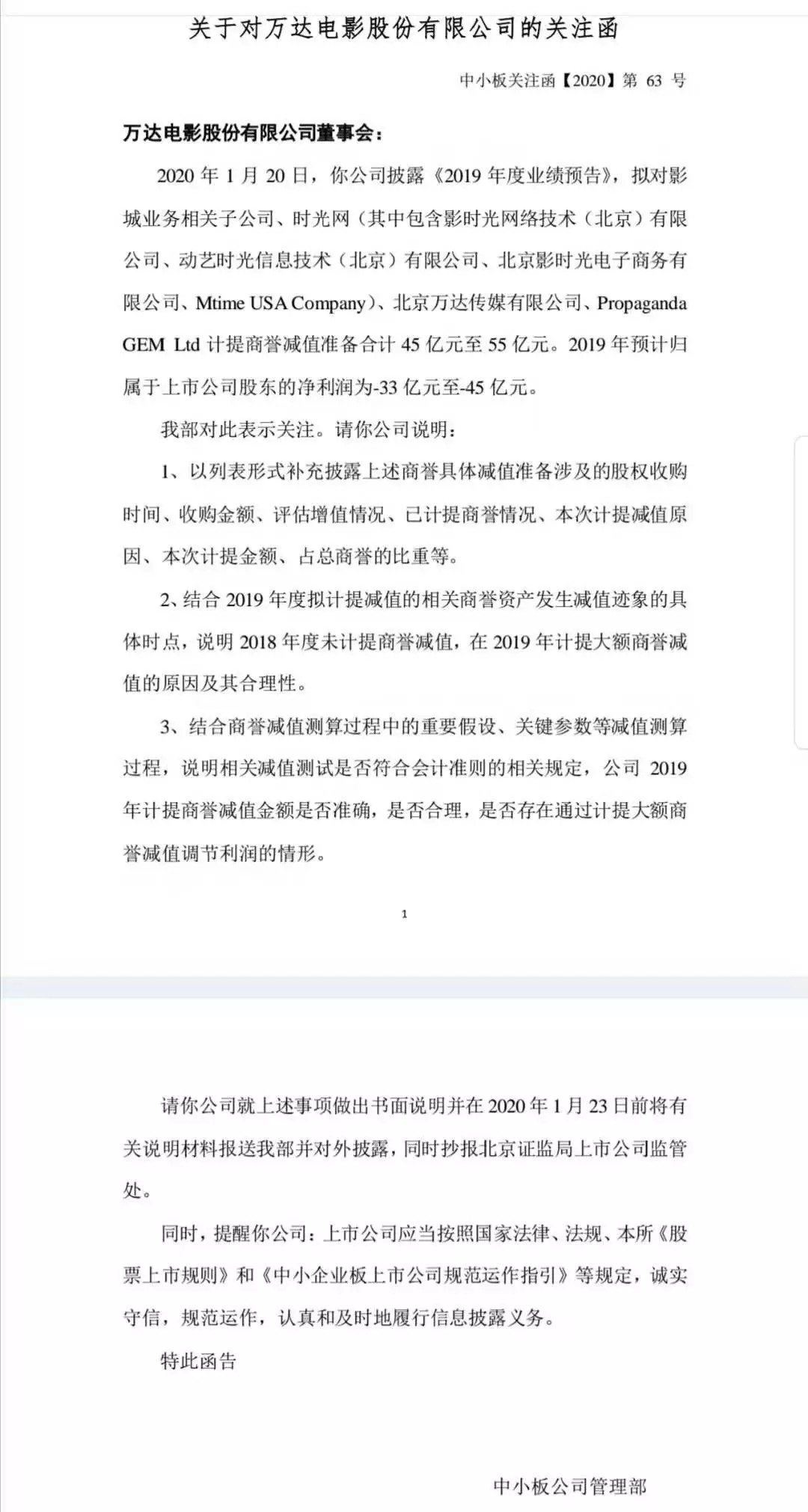

此次,部分分析师表示,计提大额商誉金额的操作有点“迷”。对此,今晚“中小板公司管理部”发布《关于对万达电影股份有限公司的关注函》,要求在业绩公告基础上进一步说明,如:计提商誉减值涉及的股权收购时间、收购金额等信息,为什么2018年未计提,2019年计提如此大额,是否符合会计准则,出于调节利润的目的等诸多问题。

万达电影迷局如何造成?

国内电影市场票房增长逐渐从银幕拉动向口碑、质量驱动过渡,重要档期仍是票房产出的高峰期,观众观影需求旺盛,但趋于理性,优质影片内容有望持续提升。但短期内行业竞争激烈的情况仍较难扭转。电影行业投资持续扩张,产业链整合、多元化发展将成为主流趋势,拥有行业壁垒的龙头公司拥有较强优势,在未来市场竞争中处于有利地位。

院线看似强势,但实际上承担着非常大的风险。上游内容参与度低,整体商业模式仍属“看天吃饭”。虽然我国电影产量已具有较大规模,但是具备较高商业价值的影片数量较少;另一方面,进口商业大片数量有进口限制,而能满足国内观众需求的高质量国产商业片仍显不足。

但电影院业务上,2018、2019年万达依然属于领跑席位。

纵观2018年全国院线成绩,实现总票房609.8亿元,同比增长9.1%(剔除服务费为565.4亿元),同比增长7.9%,城市院线观影人次17.2亿人次,同比增长5.9%,银幕总数60079块,全年新增银幕9303块,同比增长18.3%。优质内容、观影人次与银幕数量的增长推动,中国电影产业持续向上发展,院线行业竞争进一步加剧。

财报显示,2018年万达国内新增影城79家,而早在去年此时,万达曾公开表示2018年规划新增影院不少于100家,未实现预期,兴许是业务调整需要。

从大环境上来看,即时调低预期并非不明智。2017-2018年,全国院线扩张荧幕数量确实超出了实际市场需求。截至2018年底,全国可统计影城数量11145家,同比增长12.0%;银幕数量60079块,同比增长18.3%,全国银幕增速仍快于整体票房增速,影院同质化竞争激烈,市场竞争进一步加剧。影院数量和银幕数量的扩张,拉动了票房增长微涨,但没有实现同速度增长,影院空置率处在较高水平。此外,影院数量和银幕快速增长的背后,2018年个别经营效率较低的影城关停数量较往年有所增加,市场进入调整期。

在整体市场低迷情况下,万达电影的营业收入增加主要来自于新增荧幕数,而不是票价和单人消费率上升。

但电影院本身的天花板和掣肘非常明显,广告和“爆米花”等比观影更赚钱。

从收入结构上,占据80%以上营业成本的观影业务,却只贡献了20%的毛利润。广告在电影院的收入中占据主要位置,以40.47%的毛利率占比位居利润贡献第一,其次是周边、爆米花饮品等的售卖,毛利润贡献率为26.10%。

同时上文提到的大额收购也是万达电影挖坑的重要原因。2019年5月,万达电影完成对万达影视的重组,将美国第二大影院公司AMC、澳大利亚第二大院线Hoyts、时光网、Propaganda GEM Ltd (好莱坞知名娱乐营销公司)等公司收入麾下。目前,投资并购不仅严重影响了利润水平,还不能让万达在短期内营收转正,分析师纷纷不看好。

据中新经纬报道,根据已披露的持仓数据显示,截止2019年四季度末,传媒行业中只有游戏和视频两大细分行业的上市公司,成为公募基金较为一致的重仓股,多位行业内的明星基金经理,也给两大公司以十分惊人的配置比例,两家公司的市值都超过了600亿,这个体量以及市值本身在A股的影响力已超过了万达电影,万达电影目前几乎淡出公募基金的核心品种。

因此,万达电影绝对不止一个跌停,留给它的时间不多了。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。