图源:图虫创意

编者按:本文来自微信公众号巨潮商业评论(ID: tide-biz),作者:荆玉,创业邦经授权转载。

“我们正在下山,恢复体能、更新装备、重整后勤。但我不能和永辉人继续攀登远处的那座山峰了。”这是永辉超市12年老将张经仪的离职别言。

张经仪从2009年开始担任永辉董秘,几乎见证了永辉与所有传统商超的黄金时代。2021年7月,永辉超市披露一季度数据三个月后,这位62岁的董秘提出辞职申请,从“下山”的途中归乡。

作为中国商超行业的领头羊,永辉超市半年巨亏10.83亿元,出现10年来的首次亏损。CEO李松峰对此表示无奈:“不只是永辉一家。今年以来整个传统零售确实遭遇到不小的挑战。”

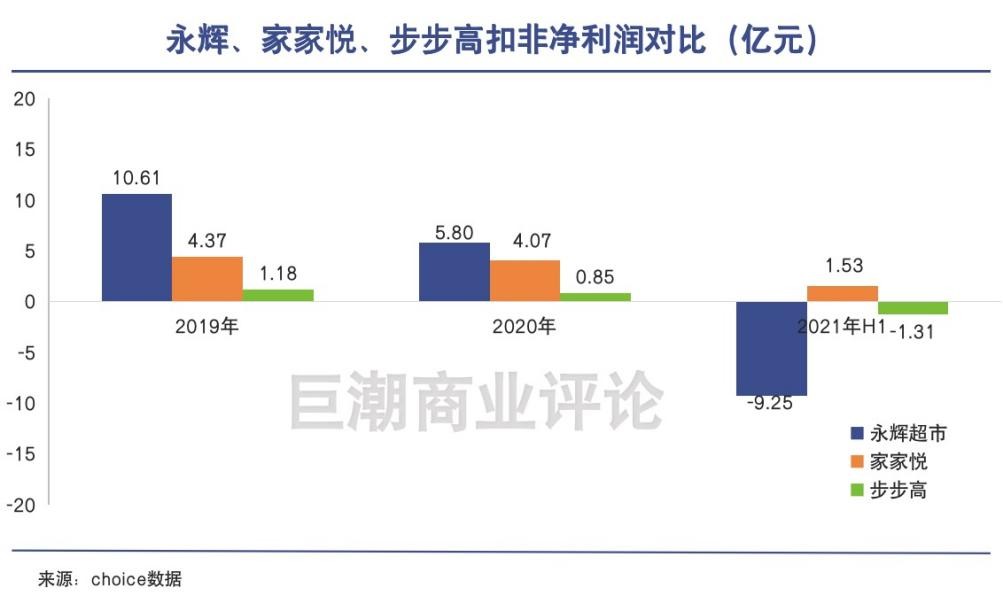

传统商超的“下山”来得猝不及防。2021年以来,永辉超市(SH:601933)、家家悦、步步高等传统商超,经营业绩多呈下降态势,利润、净利率等关键指标都出现了较大幅度的下滑。

商超企业花了近十年时间将自己化为城市便利、品质生活的代表,而现在,这种与消费者生活的深度绑定逐渐解体,这确实很难被接受。

在连续两个季度的财报中,永辉将社区团购的竞争放在“业绩影响因素”中,步步高与部分品牌商也在业绩下滑的原因中点名社区团购。

事实上,新的消费趋势孕育的商业形态早就已经萌芽。咨询机构早在2019年就中指出,国内零售渠道正往“小型化”“近场化”发展,消费品零售渠道将再次走向分散。此时,社区生鲜店钱大妈的门店已经超过1700家,社区蔬果店果多美已接近百家,社区便利店7-11也接近300家……更顺应时代发展趋势、与消费习惯吻合的商业形态正在崛起。

除社区团购、社区生鲜店、社区蔬果店、社区便利店这些社区电商新形态,直播带货催化的传统电商生鲜品类线上交易,更大程度对传统商超形成分流。

现阶段,传统商超曾经的耀眼光环在颓势下逐渐消褪。而头部商超作为旧业态的佼佼者,即使深知传统的商超模式已经与消费者需求、习惯契合度逐渐降低,也困于巨人转身之难。

传统商超“下山”

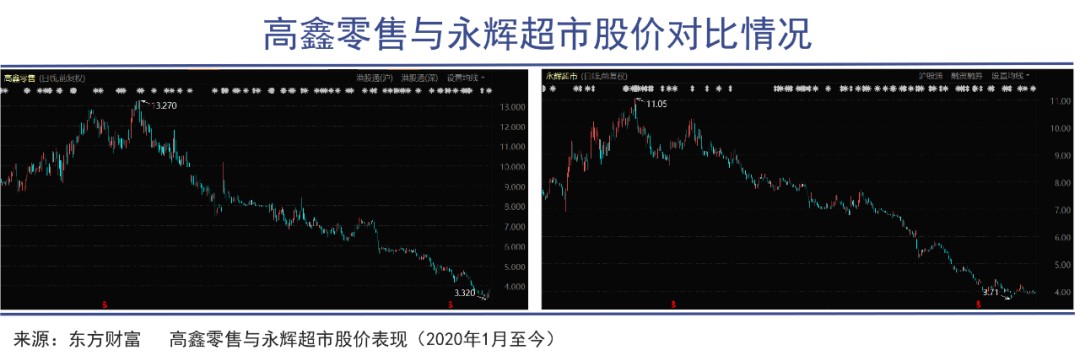

资本市场则早早投出了看空票。2020年超市百强榜排第一和第二位的高鑫零售(HK:06808)和永辉超市,当前股价距离2020年中的高点缩水均超过60%,市值从千亿跌至不足400亿元,回到2016年水平。

本土商超虽然早前成为了与外资竞争中的赢家,但也难以摆脱跟随传统大卖场的衰落一起出现颓势。

传统商超——尤其是大卖场模式的衰落,实际上早有迹象。

近两年,最早一批进入中国市场的外资超市家乐福、麦德龙、卜蜂莲花、欧尚,或关店退出,或打包抛售,纷纷退出了中国市场。

这背后有外资企业人才结构问题、管理机制不灵活的情况,但传统商超,尤其是大卖场模式的行业困境才是关键原因。对此,高鑫零售董事长主席黄明端就曾公开表示:“传统大卖场线下门店的客流流失,这是一个不可逆的过程。”

尼尔森2019年2月发布《中国购物者趋势报告-便利店》也显示,现代渠道商店数量增长较快,超市、小超市和便利店的数量在过去三年内保持着强劲的增长势头,而大卖场数量则呈现了负向增长态势(-1%)。

本土商超只是表面上成为了与外资竞争中的赢家,但很快就跟随传统大卖场出现了整体的颓势。根据CCFA(中国连锁经营协会)发布的《连锁超市经营情况报告(2020)》,中国连锁经营超市门店客流量普遍下降,平均减少4.9%。

纵观超市百强榜头部的企业,保持高速成长的寥寥无几,业绩下滑的则比比皆是,显然这早已经是一个行业问题,而不是哪几家企业的经营出了状况。

除了永辉超市巨亏之外,今年上半年家家悦营收微涨,归母利润同比下降了36.12%;步步高营收下滑了14.09%,扣非净利润亏损了1.31亿元; 联华超市的净利润下滑超过60%。

非上市公司中,CCFA的数据显示,华润万家、沃尔玛、家乐福2020年的销售额和门店增长率多数呈下滑态势。

拉长时间周期看,2018-2020年三年间,中国超市百强销售规模分别同比增长4.6%、4.1%和4.4%,增速已十分缓慢。

头部商超业绩承压与行业整体增速的放缓,都表明了传统商超业态已近黄昏,即使是行业内的头部玩家也难以幸免。两个优等生高鑫零售和永辉超市股价回到2016年的水平,则意味着资本市场对整个行业发展前景的悲观。

新业态崛起

近两年一些新业态正在快速崛起,成为了传统商超的竞争者。

商超行业究竟怎么了?永辉董事长张轩松给出的判断是,当下零售市场已开始进入存量竞争阶段。

所谓存量竞争,一方面是由于疫情之后国内消费减速、人口增长放缓等因素,导致了整体零售市场进入低增速阶段。

据统计局官网消息,上半年我国社会消费品零售总额为211904亿元,同比增长了23.0%,但这个数字是在去年同期疫情、隔离导致的低基数情况下实现的。对比2019年,两年的平均增速则只有4.4%。

整个零售行业的大盘子增长已经较为缓慢,这自然也会影响到商超行业的景气度。

另一方面,在整个零售行业中,新业态正在快速崛起,如直播带货、便利店、社区生鲜店、特价拼购、社区团购、同城零售等等,并且消费者的接受度非常之高。

其中,社区团购被不少人认为是传统商超的主要对手,如永辉超市在财报中指出“社区团购的竞争是影响其业绩的外因”,步步高则表示“社区团购的冲击是公司经营面临的挑战之一。”

但其实社区团购和传统商超的用户重合度并不高,对于后者的影响也较为有限。

如今,社区团购的主要单量来自于三线及以下的县镇村,高线城市的需求反而不多。而如永辉超市的1042家门店则多位于二、三线城市的较繁华地带,且多入驻万达、吾悦广场等商业综合体。

传统商超面临的竞争实际上是来自多个方面的。首先,线上传统电商仍然在快速增长,抢夺了线下商超的市场。统计局数据显示,今年上半年,全国实物商品网上零售额50263亿元,增长18.7%,两年平均增长达到16.5%。

尤其是在商超赖以引流的生鲜产品方面,数据显示,2020年,阿里平台农产品销售额达到3037亿元,同比增长超过50%;拼多多农产品GMV超过2700亿元,规模同比翻倍。

此外,在线下零售市场上,商超也面临强有力的新对手的竞争,尤其是社区生鲜店和便利店。

CCFA的2020年超市百强榜显示,2020年生鲜超市和社区超市的增长势头明显好于其他超市。生鲜社区超市“钱大妈”2020年销售额猛增90%,门店数量也大幅增加了75.1%。

超市百强榜单中,2020年销售额与门店同步实现两位数增长的企业共15家,这些企业中大部分都以生鲜和社区超市经营见长。

小型社区店一方面主攻单品,供应链管理难度大大降低,扩张速度更快;另一方面靠近消费者让购物更加便利,因而对传统商超造成较大的威胁。

“巨人”的转型尝试

国内零售渠道呈现“小型化”和“近场化”的趋势,消费品零售渠道将再次走向分散。

归根结底,消费者需求才是影响行业发展的最关键因素。之所以会被新业态抢占市场,根源于在于传统商超的商业模式已经与消费者的需求有了某种程度的矛盾。

大卖场时代,传统商超可以为消费者带来多品类的一站式供给,消费者的可选择项也有限,因而可以连续多年快速发展,占领快消品零售市场近半数份额。

随着消费需求逐步变化,促进了各种新业态大量涌现,消费渠道逐渐开始分化。

咨询机构罗兰贝格就在其2019年的报告中指出,国内零售渠道呈现“小型化”和“近场化”的趋势,消费品零售渠道将再次走向分散。社区生鲜店的快速成长正是契合了这一趋势,满足了消费者对于便捷和即时性的需求。

国内头部的商超企业也都围绕“小型化”和“近场化”这一趋势进行转型,抢占社区商业的未来高地。

永辉察觉到了这个趋势。从2018年开始布局永辉mini,截至2019年年末,全年开出573家mini门店;沃尔玛在2018年4月开出社区店业态首店,2020年开始向全国复制;大润发和盒马也加快了开设mini店的步伐。其中,大润发计划在2021年扩张30到50 家中润发和200到300 家小润发。

不过遗憾的是,目前头部的商超企业“小型化”和“近场化”的探索,尚未取得明显成效。

布局最为激进的永辉mini在2020年大量关店,截止2020年底仅剩156家。在业内人士看来,永辉mini在模式未跑通的情况下,就开始了大规模扩店,是其受挫的主要原因。

永辉其实没有放弃这个新业态。其高管曾对外表示,永辉mini现在处于孵化调整的状态,未来经营好了再对外拓展。

永辉超市近10年首次亏损

除了“近场化”,另一个明显趋势则是线上化。商超企业也在与线上相结合,完善自身服务体验。以永辉为例,适应消费者“超市到家”的需求,永辉也在2020年前后布局了线上化渠道,其线上业务增长十分迅速。

财报显示,2020年永辉的线上销售额达104.5亿元,同比增长198%,这一数字与同时期每日优鲜(61亿元)、叮咚买菜(113亿元)的营收也不遑多让;2021年上半年线上销售额达到68.1亿元,同比增长了49.3%。

任何转型都难以一蹴而就。要同时兼顾线上运营和门店运营,永辉到家面临着复杂的业态融合问题。超市门店、mini店和独立“前置仓”的配合,线上和线下库存与电商交易系统的同步,对于永辉来说都是实际运营中的挑战。

今年8月,永辉超市换帅,1月从京东跳槽至永辉任CTO的李松峰成为了新任CEO,着力推进该公司的科技业务和数字化能力的建设。这对于着力推进转型的永辉或许是一个新的开始。

但对于整个行业来说,至今也没能出现明显的变化。对于消费者来说,便利性、低价格两个最核心的考量因素中,商超仍难言优势。

写在最后

回归到最本质的消费者需求来看,线上网购、直播带货、社区团购、到店零售、社区生鲜店、电商到家等业态,实际上都致力于满足消费者对“多快好省”的追求。

但“多快好省”四个要求本身就存在着矛盾和冲突,很难同时兼得。这也意味着,随着传统商超逐渐式微和新业态的崛起,未来的零售市场将是多种业态并存的格局,哪一种都很难被完全取代。

线下商超有更多的SKU,同时还有一定的社交属性,这是其他业态所不具备的,需要做的就是扬长避短,放大自身优势。

例如大润发就计划在大卖场中更多地引入餐饮、服务、休闲娱乐等商店街功能,重点聚焦在电商无可取代的类目。再比如永辉、家乐福、盒马都在积极布局的仓储会员店,就是充分发挥线下优势对于消费体验的升级。

时代的灰尘,落在普通人身上是一座山,对一个行业来说,则意味着可能被超越后成为封存的历史。经历了外资商超的溃败和存量市场的激战,传统商超正处在摸索与转型期的阵痛当中。但万变不离其宗的是——这些旧业态的强者,需要与消费者达成某种程度上的新共识。

而在这些新对手的挑战面前,曾经的巨人如何在阵痛中找到新的出路,是传统商超必须要给出的答案。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。