图源:摄图网

编者按:本文来自微信公众号开菠萝财经(ID:kaiboluocaijing),作者:开菠萝财经团队,创业邦经授权转载

近日,每日优鲜和叮咚买菜先后发布2021年第三季度财报,情况不容乐观。从2019年到该季度为止,每日优鲜累计亏损近76亿,叮咚买菜累计亏损近104亿。

在增长策略上,每日优鲜相对保守,试图将亏损稳定在一定范围内,但营收和GMV增长缓慢;叮咚买菜打法激进,试图用高亏损换高增长。

11月22日,每日优鲜收盘价4.54美元/股,对比13美元的发行价,跌幅超65%;叮咚买菜收盘价24美元/股,对比23.5美元的发行价,股价微涨2.1%。

对比市值,叮咚买菜 (54.88亿美元) 如今是每日优鲜 (11.61亿美元) 的4.7倍多,比两家上市时2.5倍的差距进一步拉大。

多位业内人士表示,两家都没有给出令人满意的答卷,换句话说,前置仓模式到现在依然没有跑通。

“业内投资会看这个赛道的天花板以及长期盈利情况,参考即时配送可渗透的人群,我们认为该模式天花板在3000-4000亿元,但没有看到确定实现盈利的模式”,久谦中台研究员告诉开菠萝财经。

为此,两大玩家都在寻找新的破局之路。每日优鲜开始讲B端的新故事,发展智慧菜场和零售云;叮咚买菜推出预制菜,做自营品牌。

但依旧还在亏损的成绩,让资本市场的关注焦点,从“生鲜电商是一门好生意吗”,变成“还能相信生鲜电商们的新故事吗”?

难以控制的履约成本,难以停下的亏损

生鲜前置仓仍是个烧钱的业务。2021年第三季度财报显示,叮咚买菜和每日优鲜两家分别亏损9.7亿、20.1亿,亏损幅度并没有明显减小。

复盘从2019年到这一季度的情况会发现,叮咚买菜已经亏损近104亿,每日优鲜亏损近76亿。不过,2019年亏损“领先”的每日优鲜,自2020年开始有意缩小亏损幅度,净亏损一直少于叮咚买菜, 除今年第二季度外,亏损幅度几乎只有叮咚买菜的一半。而叮咚买菜,在2021年前三季度,处于连续亏损且环比不停扩大的状态。

制图 / 开菠萝财经

长期关注生鲜赛道的投资人明松称,作为生鲜电商仅有的两家上市公司,在资本市场对前置仓模式的质疑声下,抢占市场份额、做高收入,是两家目前最重要的目标。

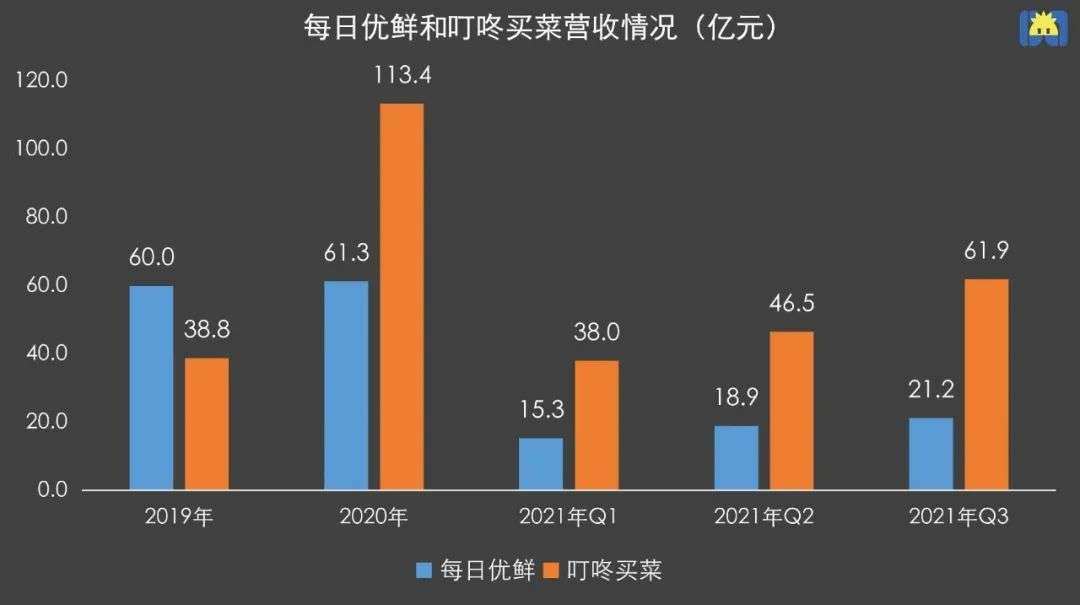

两家的营收都在增长,但叮咚买菜是典型的烧钱扩规模、亏损换增长的打法,每日优鲜则显得保守,增长缓慢。

制图 / 开菠萝财经

从数据来看,叮咚买菜用亏损换来了一定的收入规模,不论是营收与增速,都远超每日优鲜。今年三季度,叮咚买菜的这两项数据分别是每日优鲜的2.9倍和2.35倍。

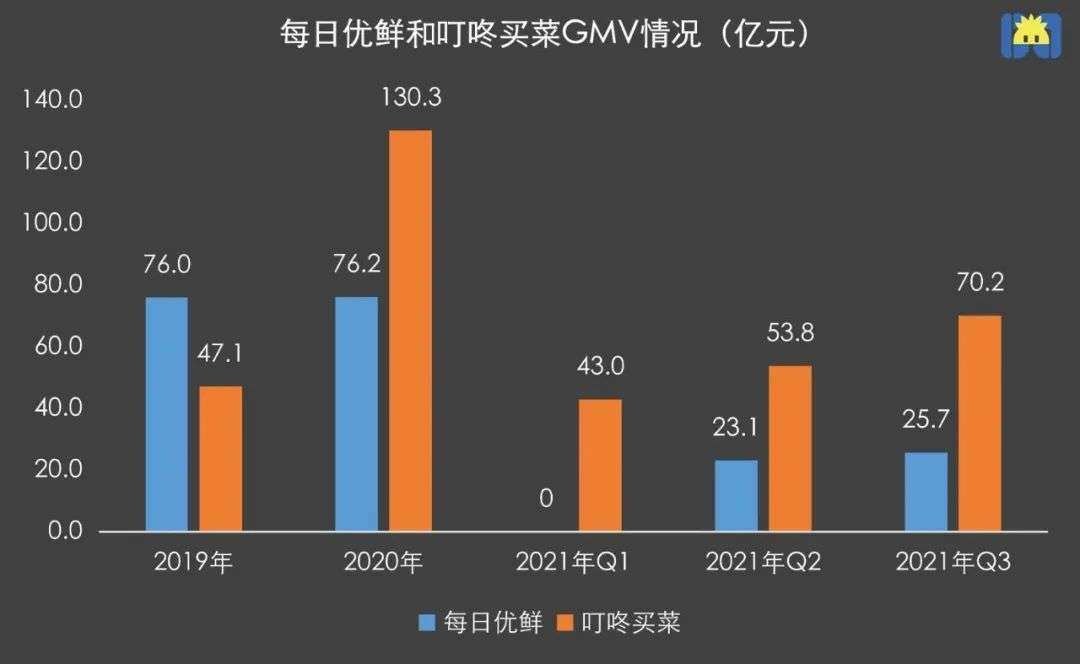

GMV方面,每日优鲜在2019-2020年的GMV增长近乎“原地踏步”。而叮咚买菜2020年的GMV几乎是它的两倍,这种态势延续到了今年的二季度和三季度。

有分析认为,叮咚买菜推出的自有品牌,推动了GMV的增长。据叮咚买菜创始人梁昌霖称,二季度其自有品牌GMV占总GMV的4.9%,预计到四季度占比将达到8%。

制图 / 开菠萝财经 注:每日优鲜未公布2021Q1的GMV数据

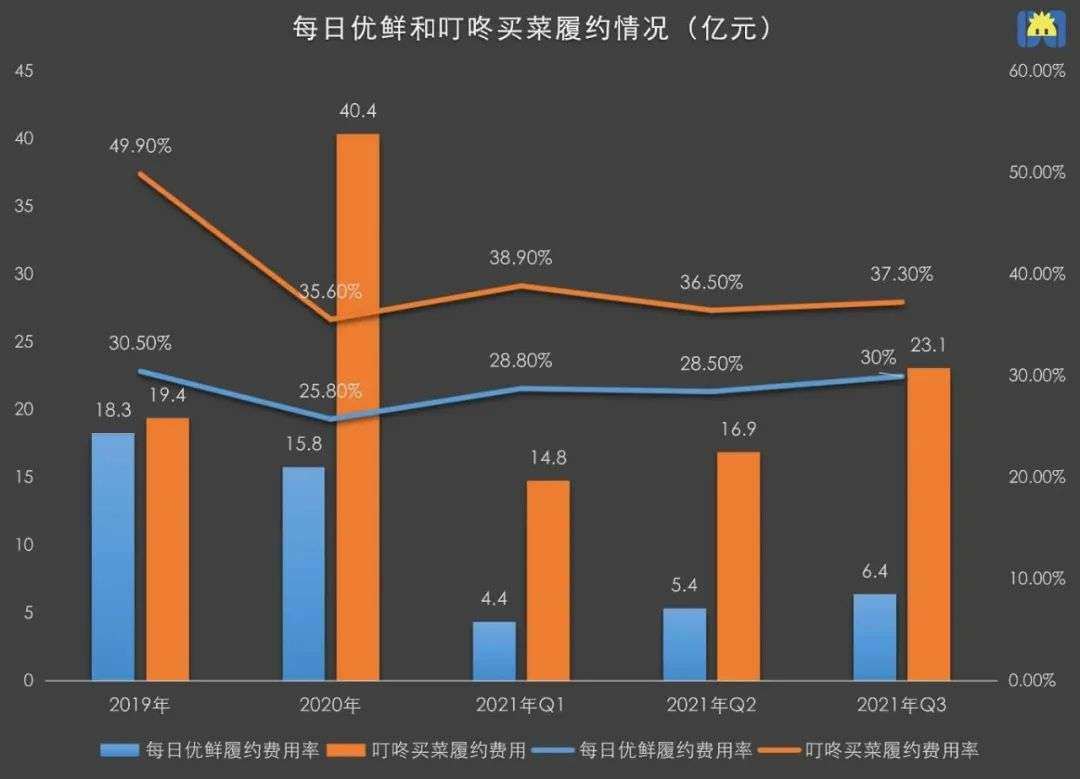

都说生鲜电商是一门烧钱的生意,每日优鲜和叮咚买菜的钱,到底“烧”在哪?高企的前置仓履约费用,或是这一问题的答案。

从2020年以来的履约费用看,叮咚买菜始终高于每日优鲜,相差约3-4倍 。今年以来,两家的履约成本 (主要包含了配送人工成本、仓库租赁成本、运输和物流成本等) 呈上涨趋势,履约费用率却忽高忽低,可见成本控制做的并不好,每日优鲜的履约费用率稳定在30%左右,叮咚买菜则维持在36.5%以上。

制图 / 开菠萝财经

履约成本中,最后一公里配送费占比最高 。明松解释道,前置仓模式下,配送人员是固定的,但美团买菜等生鲜电商平台,低峰期正常配送,高峰期可以调动周边的骑手接单,分摊骑手的成本。

整体来看,两家拓城开仓、追求规模,势必要承担履约成本走高的代价,但也直接影响了运营成本和运营效率,导致亏损。

前置仓的模式,依旧没有跑通

一直亏损,何时才能盈利?依旧是市场对前置仓模式最大的拷问。

前置仓模式的运营公式=客单价×订单量×复购率。套用这个公式,结合两家公司有选择性地放出的数据,多位行业人士得出一致的结论:前置仓模式离跑通还有一段距离。

我们根据这个公式中的三个维度一一拆解两家公司。

先看客单价。根据财报,每日优鲜三季度客单价为88.4元,二季度客单价为96.1 元。而叮咚买菜在二、三季度财报均没有披露相关数据,据招股书,2021年第一季度,其客单价为54元,而每日优鲜该季度的客单价为94.6元。

相比于社区团购的件单价几乎都低于10元,两家的客单价确实不低,但叮咚买菜显然落后于对手。

明松称,叮咚买菜在通过改变商品销售的规格和扩充“网红”品类提高客单价,比如单瓶售卖变多瓶售卖、增加国外的网红零食酒水。每日优鲜也没有放松,重点扩充鲜花和海鲜品类,与此同时利用大额补贴券,比如109-50,引导用户凑单。

不过,两家面对一个同样的难题,就是不得不因为低价拉新,令客单价受损。易观高级分析师魏建辉称,因为产品差异化不明显,各家都需要用补贴和折扣拉新。叮咚买菜直接补贴,每日优鲜高标价、高折扣,本质上都是以低价促销拉拢消费者,但短时间内,低价吸引来的消费者留存度不佳。

订单量,更是两家难以突破的瓶颈 。叮咚买菜在第三季度财报中并未披露订单量,只显示平均月交易用户数同比增长120.3%至1050万。而每日优鲜第三季度的订单量达2870万份,由此推算,叮咚买菜的用户每月下3单,才能超过每日优鲜的订单量。

来源 / pexels

从两家招股书中披露的2020年订单数看,每日优鲜的有效用户订单量为1.98亿,叮咚买菜的订单数9290万。前者是后者的两倍多,依旧是每日优鲜领先。

但每日优鲜和自己比,并没有进步。其今年第二季度的订单总数是2380 万,如果将二、三季度的订单量加起来,再翻一倍,推算出的订单数也只有2020年全年的一半。

明松告诉开菠萝财经,在一二线城市相对成熟的市场,两家的订单量基本已经接近瓶颈。

久谦中台研究员得出了相同的结论。即时配送平台主要针对对价格敏感度较低、但对即时性、便利性的追求高的中产人群,将长期客单价和毛利的提升考虑进去,上海、深圳、杭州这些一线/新一线城市的消费者密度可以支撑2-3家平台盈利。而二线或更下沉的市场,消费者密度不足,就无法转化成可以摊薄前置仓房租、水电、干线物流、配送员人工等成本的单量,盈利难度大。

复购率方面,每日优鲜在三季度财报提到付费会员贡献的收入,同比增长800%,证明其复购率有一定提高。而这方面,叮咚买菜没能拿出相应的数据支撑。

两家都曾公开称,已在局部地区实现或接近盈利。但明松称,这不代表前置仓模式已经跑通,亏损的业绩就是证明之一。

模式暂时跑不通,两家上市公司在主营业务上的动作也有所变化,一个进攻,一个撤退。

叮咚买菜选择区域扩张,今年前三个季度,前置仓的数量从950个、1136个,增至1375个 (覆盖全国37个城市) ,目的是提高市占量,在新的市场找机会。

每日优鲜则选择在部分城市“撤退”,前置仓的网点数量从2019年的1500个,缩减至今年一季度的631个,二季度进一步缩减至625个。到了三季度,未披露网点数量,只提到“覆盖中国17个城市”,与此同时,留下的仓的面积在变大,达到356平方米,同比增长13.2%。“每日优鲜这么做,意在砍掉亏损严重的仓,优化模型,集中服务新中产用户,做高客单价。”魏建辉解释道。

一重一轻,另寻出路

为了对抗美团买菜、盒马鲜生,以及社区团购等对手,并未跑通前置仓模式的叮咚买菜和每日优鲜,今年以来开始各寻出路。

从收入贡献来看,前置仓仍是叮咚买菜和每日优鲜的营收主力,在今年第三季度的收入占比分别达到近98%和99%。主业之外,两家的战略出现了明显的分化——叮咚买菜推出预制菜,做自营品牌,每日优鲜则开始发力B端,推进“ (前置仓即时零售+智慧菜场) x零售云”的战略。

有业内人士表示,从双方的具体动作来看,叮咚买菜在线下建设生鲜综合体发展食品项目,越做越重,每日优鲜寄则希望于通过数字化将模式做轻。

叮咚买菜推出半成品菜的自有品牌“拳击虾”。便捷的预制菜,满足了一些年轻人尤其是年轻上班族,在家做饭吃饭的需求,属于品类上的创新。“叮咚买菜跟风的同时,也要面对美团买菜的自营品牌‘象大厨’,以及便利店们的自营品牌的竞争。”魏建辉称。

久谦中台研究员表示,叮咚买菜向上游加大直采比例,是为了提高毛利,推出“拳击虾”,是为了提高客单价。梁昌霖透露的信息,验证了这一观点。“拳击虾的券前毛利率为33.8%,高于整体券前毛利率,包含拳击虾订单的客单价比平均订单高73.9%,达98.9元。”

来源 /pexels

魏建辉也持相同观点,短期来看,叮咚买菜推出自有品牌更有利于盈利,因为自有品牌与第三方同类型产品的定价相比,更有盈利空间。但他也指出,因为背后有供应链、代工厂、与代工厂之间的合作方式、品控等难题,自有品牌只能慢慢做,而这些难题的解决都需要重资产投入。

久谦中台研究员认为,叮咚买菜的预制菜和自有品牌,是在原有的生鲜业务上的一种叠加和改造;而另一家每日优鲜,转型ToB做菜场的数字化建设,发展零售云业务,其技术基础如何,新业务能创造多大价值,亦有待观察。

从业务数据来看,今年三季度,在智慧菜场方面,每日优鲜已在18个城市签约了73家菜场,其中52家已经开始运营;零售云方面,已与11家客户签订了合作协议。

为了两块新业务,每日优鲜在收入规模小于叮咚买菜的情况下,需要投入更高的研发费用。今年三季度,每日优鲜和叮咚买菜的研发费用率分别为6.83%和4.15%。

目前来看,每日优鲜的高投入,并没有换来配送的明显提速。其第二季度每个订单的平均交付时间为37分钟,第三季度为36分钟,也就是说,“智慧零售网络”让每日优鲜的配送仅加快了1分钟。

而做智慧菜场的难度不小,每日优鲜要面对两大挑战。明松称,一方面,一些创业公司和零售公司也在改造菜市场,但每日优鲜的不同之处在于,先获得菜市场的长期经营权,再进行改造,投入成本高;另一方面,每日优鲜原先做的是C端生意,现在换到B端,服务对象变为菜市场容纳的小B端商家和商超,后期的维护成本会更高。

魏建辉还提到,整个生鲜供应链的链条都没有打通,单独把菜市场环节拉出来改造,即使局部效率达到最优化,整体提效的难度依然很大。

不少业人士认为,每日优鲜和叮咚买菜的新业务,更像是讲给资本市场的新故事,营收占比几乎可以忽略不计。不过,两家的新尝试,对前置仓模式而言是探索,但资本还能允许它们亏损多久,或许已经做出了选择。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。