编者按:本文来自微信公众号略大参考,作者知潮,编辑原野,创业邦经授权转载。

在漫长的战斗岁月里,只要有北方的广阔草原,中原民族就很难灭绝游牧民族。他们每次失败,都能回到北方,并等待休养生息,伺机南下。

制裁的大刀可以把华为从最值钱的手机市场赶出去,但华为身后还有积累30年的通信业务,那是华为最坚实的根据地。

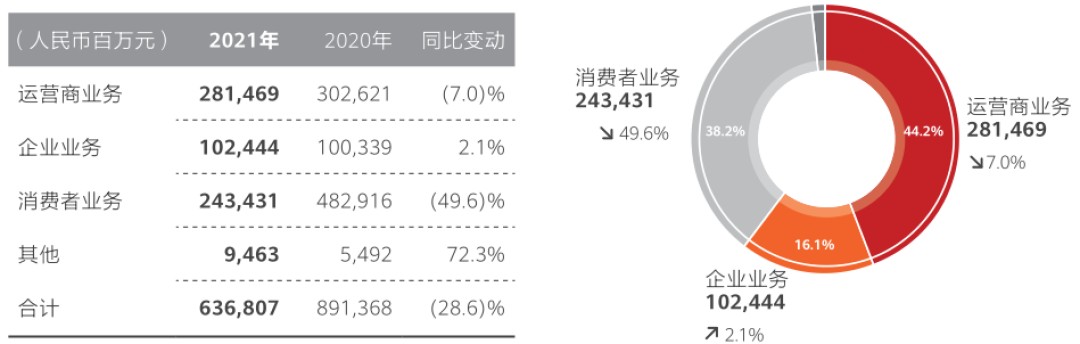

最新发布的2021年报显示,华为全年营收6368亿元,同比下降28.6%;净利润1137亿元,同比增长75.9%。当然,这一数据中包含了出售荣耀等一次性收入,这部分净收益为574.31亿元,扣除掉之后,华为的净利润相比去年净利润下滑约13%。

其中,受制裁影响最深的消费者业务同比下滑49.6%,跌回了5年前的水平。运营商业务重新成为了华为营收最高的业务。

作为一家本就从通信起家的企业,丢失终端市场的华为如今“回归本行”。这让人想起当年诺基亚在出售手机业务之后重组通信业务,再次焕发第二春的经历。

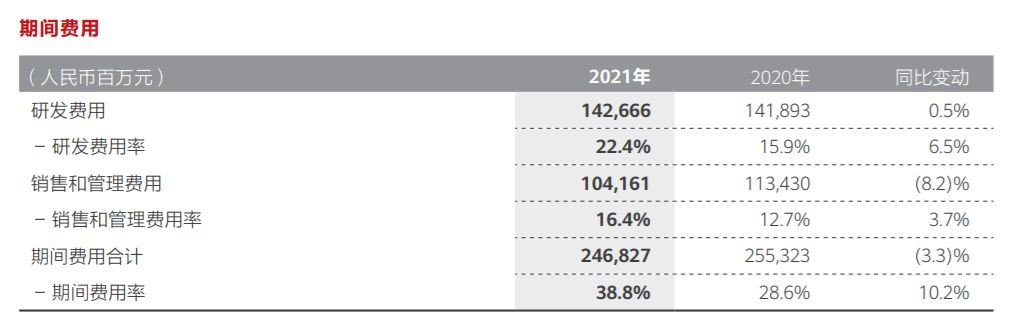

但华为的野心绝不仅在于成为第二个诺基亚,在营收大幅下跌的情况下,华为仍然保持着高达22.4%的研发投入。在企业服务、造车等领域,华为在广泛投入,寻找下一个爆发点。

01华为退守根据地

“华为重申不会造车。”

华为轮值董事长郭平在年报发布会上的发言,显示出了一家To B企业“不和客户抢生意”的基本素养,也显示了华为的真实基因。

2010年,终端只有占华为总收入的16.6%,不到电信网络的零头。此后,随着华为手机畅销全球,消费者业务逐渐取代电信业务,成为华为营收最高的部分。但在多轮制裁后,华为已和诺基亚一样,其主要营收又退回到了B端业务。

年报显示,2021年,华为消费者业务近乎腰斩,从去年的4829.16亿元,下滑到2434.31亿元,这一数字略低于2017年的水平。消费者业务的占比也从过去几年的五成,跌到了38.28%。

这是华为消费者业务近年来首次出现下滑,即使在2020年被制裁期间,华为仍然保持了3.3%的微弱增长。

目前,华为手机的全球出货量跌出了前五,被各大数据机构归入了“others”,不再单独统计。在国内市场,counterpoint数据显示,2021年,华为国内市场份额仅剩下10%,同比下滑78%。而Omdia的数据显示,2021年,华为的总出货量相比前一年下滑约为81%。

平板电脑方面,2021年华为平板电脑在全球市场份额为9.7%,同比下滑了32.1%。

笔记本电脑方面,华为的市场份额在2021年第二季度同比下滑64%,仅剩下0.5%,目前已跌出市场前五。

自2020年9月15日开始,台积电无法再向华为供应芯片,华为在P50中搭载了骁龙888处理器,但只能使用4G网络。随着库存芯片的耗尽,以及5G的进一步普及,华为终端产品的竞争力还将进一步减弱。

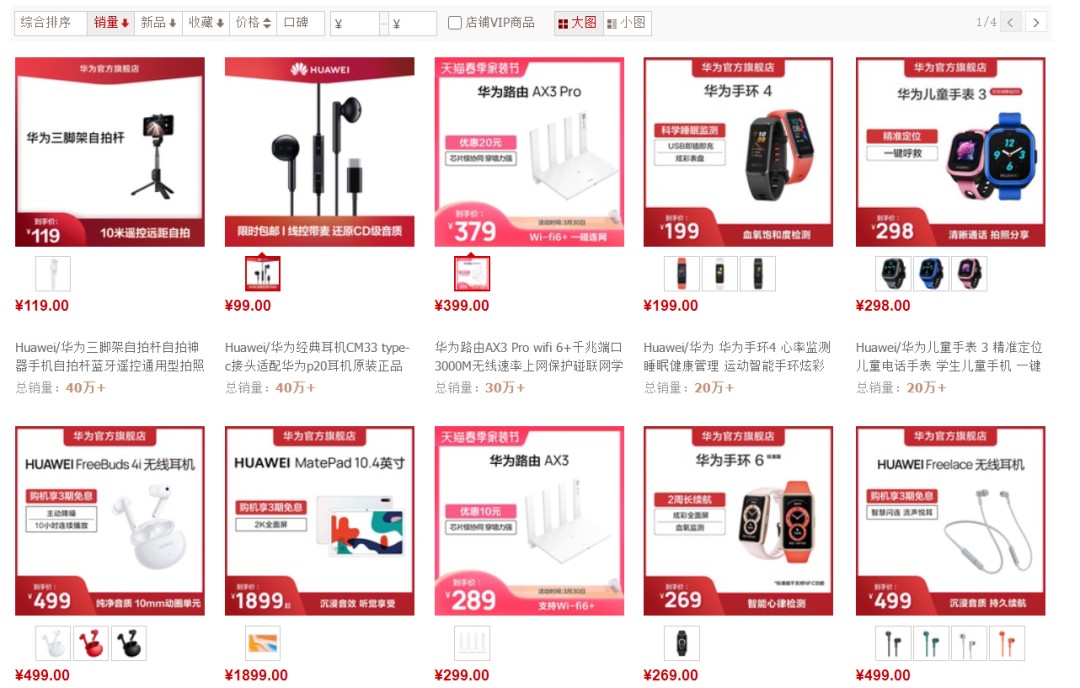

伴随着终端销售的萎缩,华为的业务结构也在发生变化。轮值董事长郭平表示,在手机业务受阻之后,华为不得不拓展可穿戴、运动健康、全屋智能等新领域。

在华为天猫旗舰店,数码配件贡献了主要的销量,在销量前二十的产品中,只有一款平板电脑为数码终端,其他均为自拍杆、耳机、路由器、儿童手表、手环和充电器。

图:销量排名前10产品

在2021年年报中,消费者业务在排序上从第一位变成了第三位,甚至排在营收更低的企业业务之后。年报22次提到“消费者业务”,而在2020年和2019年,这一数字分别为29次和42次。而“汽车”的出现次数高达77次。从这些讯号来看,华为未来的发展重点显然已经不在消费者业务。

断臂之后,B端业务再次成为华为的重心。2021年,华为运营商业务营收2814.69亿元,占比回升至44.2%,再次成为营收最高的业务。

80年代末,华为从电信设备代理商,转型成为一家电信设备制造商。从农村市场做起,随后陆续走向了香港、俄罗斯、欧洲等市场。到90年代末,华为年销售额已突破百亿元。

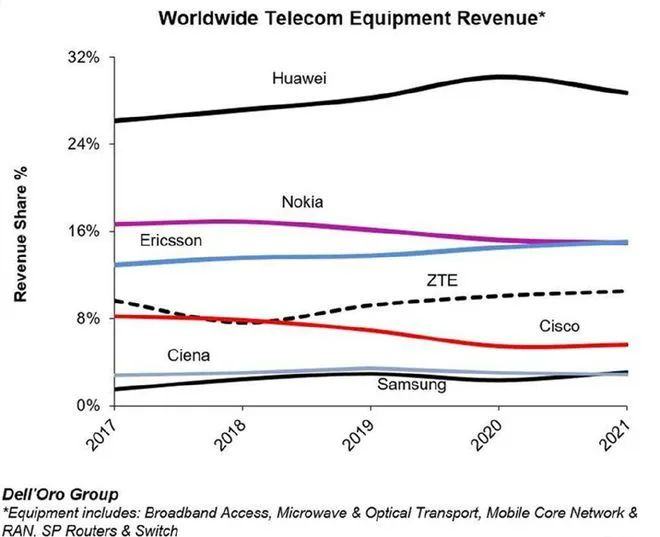

此后华为逐步成为世界领先的通信企业。第三方数据显示,2021年,在全球通信设备市场,华为占据了28.70%的市场份额,同比增长7%,力压爱立信和诺基亚,居于全球第一。

如今的华为只是再次回到了“老本行”。

但运营商业务在2021年营收还是有所下滑,同比下滑7%。孟晚舟在财报会议中解释道:“中国5G基站建设已经在2020年基本完成,所以在中国的5G部署业务已经没有那么多客户需求。”

企业业务是华为2021年唯一正增长的主营业务,营收达到1024.44亿元,同比增长2.1%。值得一提的是,尽管企业业务的营收贡献低于消费者业务,但华为仍在年报中将其排在了消费者业务之前,重视程度可见一斑。

“利用AI、云、大数据、物联网、视频、数据通信等技术打造支撑数字化的 ICT 基础设施,为智慧城 市、金融、能源、交通、制造等重点行业客户提供智能云网、智简全光网、数据中心、数据存储、5GtoB、可信服务等产品和解决方案。”

这是华为对企业业务的介绍,短短100字,几乎每一个词都是当今热门。在消费互联网增长见顶后,企业服务已经成为近年来互联网世界的新风口,各家大厂都在此布局。

在财报会议中,孟晚舟首次披露了华为云的销售数据,2021年,华为云销售收入达到201亿元人民币,同比增长34%。IDC数据显示,阿里云是中国公有云市场的龙头品牌,市场份额接近40%,华为云和腾讯云紧随其后,市场份额均约在10%左右,相互差距微乎其微。

早在1998年,华为就在企业内部文件《华为基本法》中,将企业服务龙头公司IBM列为学习榜样。在24年后的今天,终端业务前景已经十分惨淡后,不知道华为内部是否会重新将IBM作为榜样。

02华为会成为下一个诺基亚吗?

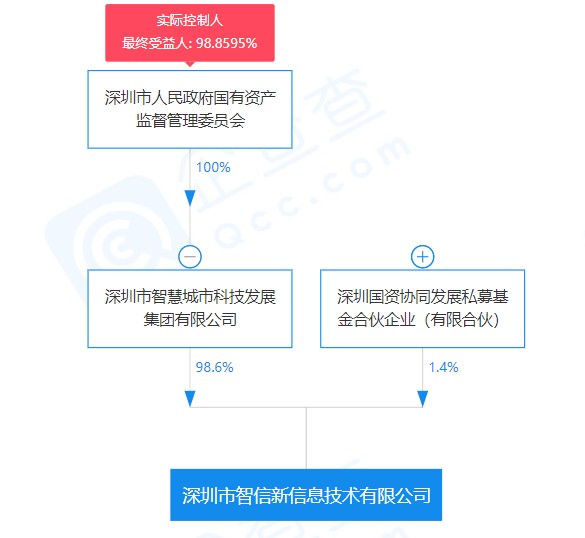

2020年11月17日,华为与深圳市国资委控股的深圳市智信新信息技术有限公司达成协议,正式将荣耀业务全部资产出售。

在七年前的2013年9月2日,另一家手机巨头诺基亚宣布,将手机业务以54.4亿欧元的价格出售给微软。

那一年,诺基亚亏损5亿欧元,手机市场份额从2008年的40%跌到了4%以下。在全球手机品牌中,诺基亚已跌出前六,股价也不到巅峰期的十分之一。

2021年,华为手机的市场份额也缩水超过十倍,跌出前五。当然,他们遭遇的原因并不相同,诺基亚是因为赌错了智能手机的发展方向,而华为是被外力强行驱逐出市场。

失去了占9成营收的手机,诺基亚需要找到新的主营业务,他们的选择是重回电信业务。

诺基亚有150年的历史,从橡胶、造纸、到防毒面具、电视机,上百年来,诺基亚旗下业务不断地拓展和变迁。60年代,诺基亚成立了电子部,开始涉足电信业务,并由此开启了诺基亚近30年的电信时代,直到90年代中期,诺基亚才逐渐将重心放在手机终端。

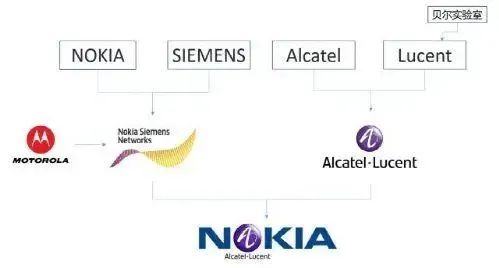

在手机业务如日中天的时候,诺基亚曾将电信设备业务与西门子合并成立了“诺西公司”。在失去手机后,诺基亚开始了电信部门的重建。2013年,诺基亚购买了西门子持有的诺西公司的另一半股份。2015年,诺基亚又用156亿欧元收购了电信巨头阿尔卡特-朗讯公司,从而将通信业界拥有至高地位的贝尔实验室收入囊中。

在两次收购后,诺基亚的重组基本完成。在手机市场一败涂地的诺基亚,渴望回到这一老本行上演一场“王者归来”。

诺基亚的重组极为成功。诺基亚在转型之后连续多年挤进全球前三的通信设备及解决方案提供商。2017年,诺基亚凭借1850亿元人民币年营收,重新回到世界500强,成为仅次于华为的全球第二大通讯设备制造商。

2013年到2018年,诺基亚5G技术的全球专利申请量共计2133件,电信网络设备供应商中以占有约10.5%的专利,申请量稳居第二,仅次于华为。2021年5月,诺基亚单方面宣布,根据一份第三方机构的研报,诺基亚5G专利数量排名全球第一。

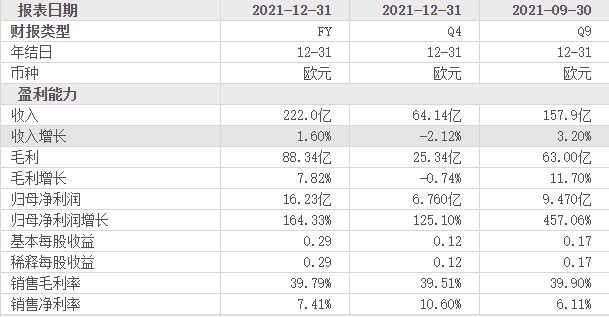

2月2日,诺基亚发布了最新财年业绩。2021年全年,公司净销售额为222.02亿欧元,同比增长2%;净利润为16.45 亿欧元,上年同期为净亏损25.16亿欧元,同比扭亏为盈。尽管和巅峰期差距甚远,但诺基亚仍然是一家颇具实力的巨头企业。

在失去手机业务后,诺基亚与华为的业务结构极为相似:营收最高的消费者业务腰斩,主业重回电信业务,并都将企业服务作为重要发展方向。在5G领域,华为与诺基亚早已激烈竞争多年,是彼此最主要的竞争对手。除此之外,诺基亚一直试图挤进国内的企业服务市场。

全球5G基础设施建设的浪潮,是诺基亚完成复兴的重要基础。华为目前也在试图抓住企业数字化转型和新能源汽车快速普及的东风。

不过相比于诺基亚在2013年的处境,华为手中的牌还要更好:诺基亚几乎完全失去了消费者业务,而华为衰退的消费者业务依然超过2400亿元。诺基亚需要花费重金重组电信部门,以挑战者的姿态重新进入,而华为的电信业务本身有着世界第一的市场份额。

此外,华为在新能源汽车、华为云等方面也极具市场竞争力。营收、现金流、利润等财务数据也远好于诺基亚。

可以说,诺基亚奋斗8年才得到的,华为现在就有,而且更多。

在财报和发布会中,华为多次提到了“活下来”是公司当前的目标。但就华为手中的筹码来说,“活下来”似乎有些谦虚:华为仍然是世界最大的电信设备和解决方案提供商,年净利润仍然高达千亿,持有的现金与短期投资超过4000亿元。

或许,研发的投入才是华为真实野心的展现。在营收大幅度下滑的情况下,2021年全年研发投入高达1427亿元,占全年收入的22.4%,超过了2020年的15.9%。

同样“死磕”研发的还有诺基亚。2021年3月,诺基亚发布公告,计划在未来两年内拟定裁员5000-10000人,到2023年末,能够节省约6亿欧元费用,用以投入到5G研发中。在另一份公告中,诺基亚提到将“不惜一切代价”赢得 5G 无线电市场。

坚韧,是华为和诺基亚在其发展历史上展现出的共同特点。大起大落,在他们的发展历史中已经历过数次。如今已经“活下来”的两家企业犹如养精蓄锐的游牧民族,只待“中原有变”,随时准备再次“南下”,再重新赢得一片更广阔的天地。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn