编者按:本文来自微信公众号 商业数据派(ID:business-data),作者:张艺,创业邦经授权转载

“你投了那么多SaaS企业,平时工作时自己会用吗?”

在外,谈起SaaS的机会、发展和商业问题,Allen(化名)讲得头头是道。但在一次和朋友的交流聚会上,一向谈笑风生的年轻投资人Allen竟然被这个问题“直击灵魂”。

“仔细一想,我们常用的就是微信、电话、Word、Excel沟通,就连钉钉飞书之类也不怎么用,使用的工具很普通并没有那么‘高大上’。”他笑道:“这还挺有意思,看投资方向的时候,我们满世界都在讲数字化,反观自己的工作方式倒是没跟上大潮。”

数字化时代,长期处在在风口、先锋位置的投资机构,似乎也出现了“肉体跟不上灵魂”的现象。

01 “三座大山”下的投资机构

“股权投资并不是对数字化依赖非常高的行业。大部分中小机构工作方式比较传统,人不多,默契配合就可以运转。不像需要堆积大量人力的行业,对于数字化替代有较高的需求。”

另一位专注早中期投资的机构合伙人李牧(化名)告诉《商业数据派》,国内中小型投资机构居多,规模小,所以整体对数字化的敏感度不高。

这个观点也得到Allen的支持:“Excel就足够了。我们的LP的数量没有那么多,管理的资金的规模没有那么大,没有数百个项目需要管理。整个团队就投了几十个项目,一个人分下来就是二三十家。管理难度没有想象中那么大。”

▲图片来源:Unsplash

然而,这种自给自足,全靠默契的传统工作方式实际上正在发生微妙的变化。

“疫情之后,数字化需求逐渐变得越来越强烈。”李牧表示,疫情“逼迫”投资机构的线上早餐会变成了五湖四海线上共聚,传统长期面对面沟通建立默契的方式受到挑战,怎么提高线上协同效率成为了新问题。

面对监管、效率和LP三重的压力,数字化也逐渐成为投资机构的刚需。

实际上,除了本身来自于投资机构内部协作的方式变化,投资机构所面临的市场大环境也正在发生微妙的变化。

据国际咨询公司贝恩公司发布《2022年中国私募股权市场报告》显示,2021年,中国私募股权市场投资交易额创下10年新高,达到1280亿美元,然而,募资和退出规模在下半年大幅下降,创下5年新低。

“现在募资确实很困难,这是客观事实。”Allen表示其实不只是“找钱”,“找项目”等环节也存在“内卷”现象。在大环境承压下,投资机构也面临降本增效,提升“内功”的问题。“至少要有熬过寒冬的能力吧。”

投资领域,除了GP,“不缺钱”的LP尽管站在食物链顶端,但是也出现了钱多、项目多,难管理的问题。在未建立信息化系统管理的情况下,母基金管理可能存在数据统计难、资料整理难、文件分散、要点管控难、经验传承难等问题。

“从传统模式来看,很多母基金都让子基金不断地上报各种数据,子基金对此也很困扰,上报的数据也是良莠不齐,在汇总、交互的过程中存在各种问题。”

北京科技创新投资投后执行总经理王苗苗曾表示,“特别对于一些没钱购买管理系统或者根本不够重视的小基金,以前做上报可能就是一个Excel,但现在可以通过一些资管SaaS系统做日常管理,季度报告的时候可以一键上报。”

时不我待,不进则退。

但有意思的是,在金融行业里,与银行等机构相比,私募机构的数字化进程是相对传统的。一些较大规模的投资机构已经实现系统化,但是大部分企业依旧像Allen一样处于“Excel时代”。

市场需求正在逐渐苏醒,接下来的问题则是是否有合适、好用的产品。实际上,许多中小机构对实用数字化工具的敏感度不强,也说明:市场上缺乏一个具有说服力和吸引力、解决核心痛点的产品。

那么,投资机构们真正需要什么样的数字化工具?

02 “办公与资管的集合工具”

“现在手机有太多个办公APP,但从使用体验的角度,我希望当一个懒人,工具可以更聪明,拥有更完善的功能。”李牧表示,日常的数字化需求有两类:一是协同办公工具,如形形色色的会议软件、办公软件等;二是专业的投资管理软件。

▲图片来源:Unsplash

“在募资环节,LP要对过往的业绩,被投企业情况,项目储备情况做评估,翻账本。这必须要依靠信息化工具。”李牧称,公司三年前机构内部就开始用信息管理系统,主要作用就是沉淀下来成为团队知识库。“机构要成长,团队要扩大,优秀的经验如何有效传承?”

然而,对于机构来说,日常协作办公和系统管理往往是割裂的。

李牧举了一个案例:“基于某个项目发起审批或者讨论,多个系统之间是割裂的,导致协同需要在多个软件中来回跳转,数据也无法同步。”

对于这个现状,李牧提出了畅想:能不能有个比较好的协同工作软件,所有的事情都在里面处理,文件随时调用?

短期内,“大一统”的应用无法实现。不过,针对李牧的解决方案畅想,市面上已经出现了针对投资机构的协作软件融合。

《商业数据派》独家消息,4月底,飞书上线了与面向VC/PE的SaaS产品——飞书投资云。该平台集合投资管理和日常办公协作于一体,相当于一个面向VC/PE的“飞书投资机构版”。据了解,这款产品是由鲸准和飞书一起打造的。

该平台打破了OA、人力资源、财务系统之间的鸿沟,可以根据投资流程设置详细日程提醒以及在线协作,保留“头脑风暴”的痕迹。

一方面,现在国内公司大多各自为政,希望在自家建立一个超级大平台。但这需要大量的生态和资本能力才能推动。另一方面,协同办公产品的基本技术能力很好,但是和专业化能力是脱节的。

打造李牧所期待的“协同工具”,平台融合是一个良好的开端。

在协同办公软件里实现专业的投资管理,这件事可行性到底大不大?

03 解决投资中的“非艺术问题”

投资机构的专业功能刚需和平台之间如何寻找契合点?

SOSV Chinaccelerator (中国加速) 执行董事吴敏嘉(Minjia Wu),向《商业数据派》详细分享了三个方面的工具需求:股东及资料库管理、与外部联系人的关系管理、采购和比较数据。

其中,与项目相关的投后管理存在较大的效率提升空间。

“我接触过一些创业初期的公司,他们在解释自己的投资历史方面做得相对很差。他们之前的投资者,尤其是机构基金,没有经过严格的程序来帮助这些公司充分了解签署新的投资协议时,股份的变化。”

“风投公司面临的最大行政挑战之一是如何快速进行尽职调查。公司变化很快,如果你花了3个月做尽职调查,当你完成时,这些数据可能不新了,因为3个月公司或许有了新面貌。”吴敏嘉认为投资机构需要一个信息系统来帮助被投企业做更高效的投后管理,可以减少管理期间的尽职调查流程,并提高效率。

大约4至5年前,SOSV投资团队就通过谷歌Drive和Dropbox等平台和Excel工具对被投和加速项目进行投资管理的手动操作。“然而,Excel的问题是用户永远不知道文件是否是最新版本。” 她说道。

投后项目的财务报表、投后项目的权益等等需要通过非常复杂的Excel表去实现。这个表格模型搭建比较复杂、信息也容易缺失,后续更新信息的代价比较大。”

在投资云的产品设计中,其项目管理功能和群聊打通,意味着在沟通项⽬时,能将相关信息沉淀⾄项⽬中,进⾏推进和归档,同时也能通过⻜书多维表格快速创建轻量级项⽬台账。

比如,一个项目投过后的威廉希尔中文网站 情况,谁退出了,项目估值增加多少,项目分红多少,都能统一记录和管理,系统可以自动找到创业公司收集投后财务数据以及其他的量化指标。

一位投后管理负责人曾表示:“投资行业实际上是在打一个信息差,二是判断力。”

作为一个长期浸润在投资行业的人,李牧认为要尊重投资行业的“重经验”的非标化特征。“投资是一种非标化的艺术,但我们可以把不艺术的部分标准化,投资人就可以在艺术的内容上尽情发挥。”

在投后管理过程中,投后项目的数据收集和动态掌握是很重要的事情。然而,投后管理不可能像投前一样花费大量人力和资源做研究,毕竟还需要有足够的资源找新项目,所以,这一类工作适合数字化工具解决。

飞书投资云产品4月上线,据悉目前已有近20家机构在试用。接下来,《商业数据派》也会对试用效果做长期跟踪。

04 马太效应下的中小机构生存需求

“与其谈降本增效,我更关心LP哪里来。” Allen表示,在头部效应逐渐凸显的大环境下,无论是项目端还是资金端,许多中小机构位置都比较尴尬。

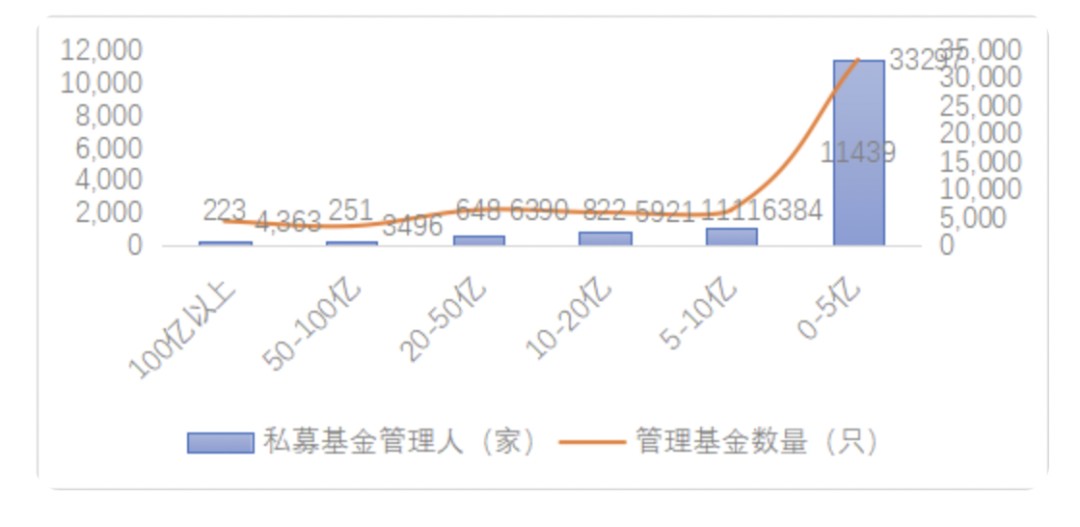

据中国证券投资基金业协会查询的数据显示,截至2021年9月,我国私募股权投资基金(含创业投资基金)的机构管理人共有14494家,其中管理基金的数量共59851只。其中,大型机构(50亿以上)共有474家;中小型机构分别为1470家和12550家。

另一组数据显示,截至2021年8月末,我国已在基金业协会登记的存续私募基金管理人24404家,较2020年8月末登记数减少43家,同比降低0.18%;备案基金数量114,361只,较2020年8月末增长24,577只,同比增长27.37%;备案基金规模19.05万亿元,较2020年8月末增长4.03万亿元,同比增长26.83%。

▲图片来源:融中研究

显然,中小机构数量占比较高,同时基金规模上马太效应较明显。

“这个时候我们说内部管理效率就像是‘何不食肉糜’,上下游资源才是最痛的痛点。”Allen说道。

强者越强,弱者越弱。在此情况下,广大中小机构的生存刚需则是“募资”。

“有一些机构给IR岗位定的KPI有点严苛,比如一年内募资到1个亿。在市场上LP有很多,但什么样的LP是活跃的、跟基金调性匹配的,其实需要长期的深耕才能知道。通过全面、数字化的追踪,会更容易知道这一点,不然哪怕有合适的LP,也可能会错过合适的威廉希尔中文网站 窗口。”一位业内人士透露道。

据悉,鲸准也针对这个问题提出了解决方案,其精选了1000多家投资活跃,比较稳健的LP机构信息出来,GP可以直接触达到这些LP。

“如果有一个资管平台可以帮助我们进行配资,我们很乐意买单,但是我们的业务也在上面跑吗?从LP端自上而下地推动的话可能更现实一些。”Allen表示。

不过,短期吸引中小机构可以绑定LP的目的使用,但长期想将这些客户留下来,提升粘性和复购率,依旧需要从产品上形成吸引力。

“早期风投的难题不是信息太多,需要软件来管理和分析这些信息,而是信息太少。”吴敏嘉认为,对于这类机构,前面说的解决“量”问题的平台都没有多大的用武之地。“处于早期阶段的风投公司需要制定正确的流程来获取早期信息。这意味着要建立系统来跟踪小规模数据,并在创始人和风投之间快速测试和分析这些数据。”

“投资中早期项目的机构更多依赖经验,对于既有知识的分析。会有少量分析工作但不算多。越关注早期项目的机构,依靠数字化分析做决策的需求越小。”李牧举例说明了这个问题。

针对“如何看一家半导体公司的行业地位”的问题,团队可能回去查业绩数据、营收等等。但是一个30年行业经验的合伙人可能会告诉你:这家公司设计出来的芯片是谁在给它加工。如果是台积电,说明这家公司肯定有行业地位,因为台积电的产能很紧张,只有认可这家公司才愿意为其开放一部分产能。

信息量少、非标化,对于这部分的需求突破是能否让中小机构买单的关键。对于一个平台来说,如何兼顾小规模、个性化的需求,尽管SaaS相对灵活且轻量,但在产品设计上也颇具挑战。不过,这也侧面验证,投资云等产品在功能设计层,还有较大的发展空间。

05 结语

“投行转型并非简单地通过将新技术引入现有的IT架构来实现,而是必须打破固有观念再造行业模式。”一位管理博主如此评价。

任何行业都是与时俱进才能长期存在,尽管投资是一个古老的行业,也无法在大浪潮下保持不变。一边是行业意识逐渐觉醒,一边也需要真正的“知心人”,转型的投资机构和读懂诉求的解决方案,这是一次“双向奔赴”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。