编者按:本文来自微信公众号 长桥海豚投研(ID:haituntouyan),作者:长桥海豚君,创业邦经授权转载

8月10日软银宣布巨额减持阿里总股份10%的消息,想必让一部分投资者大为担忧,在昨天的简评中,海豚君已表达了此次减持本身不会立即在公开市场内造成对阿里的抛压的观点。

不过长远来看,此次减持可能意味着软银与阿里彻底的分道扬镳,那么就着这个契机,海豚君就从头梳理软银从投资阿里,逐步走到如今巨额抛售阿里的全过程,从而帮助各位判断,未来阿里是否有继续被抛售的风险。

长桥海豚投研专注为用户跨市场解读全球核心资产,把握企业深度价值与投资机会。感兴趣的用户可添加微信号 “dolphinR123” 加入海豚投研社群,一起切磋全球资产投资观点!

2000-2015:软银认定阿里,陪伴成长

软银与阿里之间深厚的渊源,可一直追溯到阿里巴巴的开端。在阿里1999年创立后早期的威廉希尔中文网站 中,除了最初由高盛领头的500万美元“天使轮威廉希尔中文网站 ”软银并未参与外,在之后的第二和第三轮威廉希尔中文网站 中,软银果断的先后出资2000万和8000万美金领投押注阿里,几乎包揽了第二、三轮全部威廉希尔中文网站 金额。(在随后雅虎出资10亿美元入主阿里时,雅虎也向软银净收购了合计1800万美元原始股份,因此软银净投资阿里的总金额在8200万美元左右)

虽然在之后的威廉希尔中文网站 中,软银的身影不再出现,但随着阿里巴巴规模和估值的飞速成长,后来的投资者虽动辄投入数十亿美金,但所能换掉的股权占比也远比不上软银在最初投注的那8000多万美金。

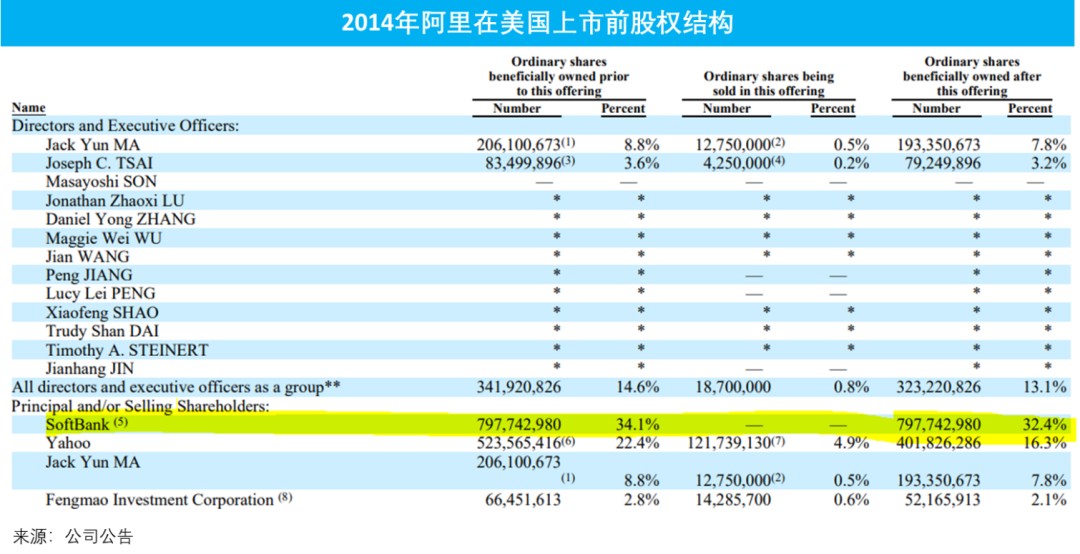

因此,软银凭借早期的大力押注,当阿里巴巴于2014年在美国上市前,软银成为了阿里最大股东,持有阿里约34%的股份, 共7.97亿股。且直到2016年软银首次抛售阿里股份前,这7.97亿的股数从未变动。

2016,首次小幅减持阿里,但仍存温情

自2000年投资阿里后的16年间,软银从未主动减持过阿里的股份。但来到2016年6月,软银宣布为了获取资金,将减持合计89亿美元的阿里股份。在减持后,软银持有阿里的股权将由32.4%下降到29.2%,总持有阿里股份数量由7.97亿减少到7.47亿,其中:

1. 20亿美元的股份由阿里自己回购

2. 4亿美元的股份由阿里合伙人共同回购

3. 5亿美元出售给GIC(新加坡政府投资公司),另有5亿美元出售给Temasek。

4. 其余55亿美元的阿里股份将转移给软银设立的一家信托公司,并通过向投资者出售信托份额的方式,以达到威廉希尔中文网站 的目的(同时阿里股份的所有权也转移给了信托份额的投资人)。

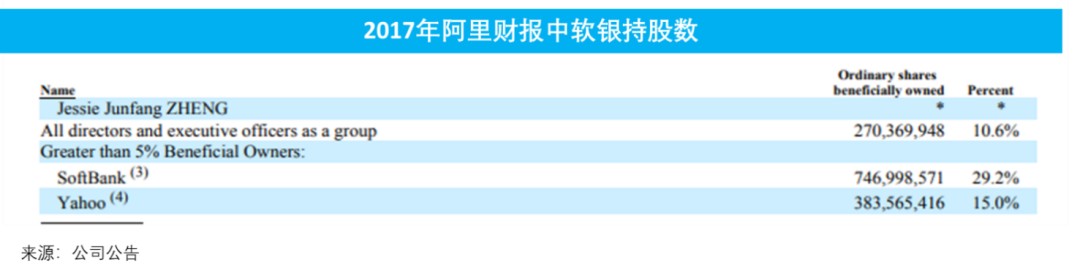

2019-2021、频繁减持,软银与阿里出现裂纹

时间快进到2019年6月,软银再度宣布已减持阿里0.73亿股,持有阿里的总股份由7.46亿下降到6.73亿。与今年8月刚刚发生的减持方法类似,19年6月的这次减持也是交割早在2016年6月(即上一轮减持时)就已签订的出售阿里股份的远期合约,一直到3年后才正式交割阿里股份的所有权。至此,才拉开了软银减持阿里的真正开端。

时间来到2020年中旬,在新冠疫情爆发的影响下,截至2020年3月底的财年中,软银集团归母净亏损了达9616亿日元(接近90亿美元)。面对巨大的亏损,孙正义在财报会上宣布将减持约117亿美元的阿里股份用于回购软银集团的股份。在减持声明宣布后,孙正义和马云也分别表示,将卸任各自在阿里巴巴和软银集团的董事身份。现在看来,这一事件其实早已宣告了软银和阿里将要分道扬镳。

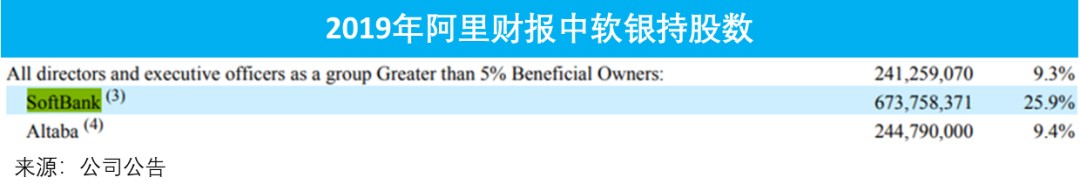

不过,虽然孙正义在2020年就早早宣布要减持约120亿阿里股份,但FY21财年阿里年报显示,截至2021年7月软银持有阿里的股份仍是6.74亿,一股未减。因此,软银大概率又是通过远期合约的形式出手了阿里股份,但股份的所有权仍留在软银手中。

直到2022年阿里披露财报,截至2022年7月15,软银持有阿里的股份才由6.74亿股下降到6.33亿股,持有股份占比下降到23.9%。即软银在21年7月到22年7月间完成减持了阿里0.4亿股,约1.5%的股份(此部分减持的股份已完成交割了)。不过海豚君在阿里及软银集团的公告中并未看见相关公告,因此海豚君认为,软银可能是通过多次交易完成的此轮减持,因此不强制需要进行披露。

2022-?,巨抛阿里10%股份,软银与阿里要分道扬镳?

来到今年8月10日,软银再度公告声明将提前交割出售阿里股票的远期合约。此次合约共涉及 2.42 亿分阿里巴巴股份,可为软银在财报上贡献约 340 亿美元的利润。在本次减持后,软银持有阿里巴巴的股权将由 23.7%,下降到 14.6%。(值得注意,7月15日阿里年报中软银还有阿里23.9%的股份,这表明在7月到8月公告发表时,软银又已减持了阿里约0.2%的股份)

但本次占阿里总股份近 10% 的巨量减持,海豚君认为不会立即导致阿里的股票在公开市场上被大量抛售。理由如下:

1.本次声明的并非新减持阿里股份,只是完成对先前合同的交割

本次公告中提及的交易,是交割先前早已签订的出售阿里股权的远期合约,而并非决定要新减持阿里的股份。软银早前已经与数家金融机构签订合约以一定价格(海豚君推算为112-113美元/ADR)出售阿里股份的合约,以换取资金。本次公告只是表明软银将正式把阿里股份的所有权转移给接手的机构手中。

根据公告,本次交易将在软银的收益表上产生341亿美元的利润,且主要由三部分构成:

a. 第一部分的1.5亿日元的收益(111亿美元),来自阿里本次出售股份价值重估后的收益。计算上等于阿里股份在声明发布时的现价 91.19美元/ADR 减去 阿里股份在软银资产表上的账面成本 43.97美元/ADR的差值 乘以 本次减持2.42亿的股数。

b. 减持后软银账面上剩余的3.88亿阿里股份,同样要由43.97美元/ADR的账面价值,向上重估为91.19美元/ADR的现价,从而产生2.4万亿日元(178亿美元)的收益。

c. 通过本次交割远期合约产生的7000亿日元收益(51.9亿美元),等于签订合约时约定的交割价格 减去 当阿里股份91.19美元/ADR的现价 乘以 交易的2.42亿股份。从而可以算出结算远期合约产生每股的利润在21.4美元/ADR,因此此次远期合约的约定交割价格约在112.6美元/ADR。

2. 本次交割本身不会在公开市场上产生抛压,但后续取决于接手机构的选择

原因有几点:首先本次减持交割并非是通过在公开市场抛售完成,而是在软银和一众对手金融机构之间。阿里的股份只是由软银这一大股东,转移至了多家机构手上。

其次,阿里股份的交割并非在8月10日全部完成, 而是会通过软银的多家子公司实体,在八月中旬到九月底的这段时间内分批完成

那么,接手机构在收到阿里的股份后是否会立即抛售阿里股份?也并不会。根据公告,在签署出售阿里股份的远期合约时,将接手阿里股份的机构也早已通过不同渠道对冲(hedge)了此次交易。

举例来说,接收机构在签署合约时可通过卖空阿里股票,或者买入看空阿里期货/期权,对冲本次要接受阿里股份的多头头寸(金融机构未避免自己承担风险,一般都会对冲交易)。换言之,接手机构在签远期合同时,已经建立了对阿里股份的空头头寸。因此,本次交割后,接手机构只是把对阿里的多头和空头寸对冲平仓,而不会产生新的对阿里的空头头寸。

那么未来阿里会被继续抛售吗?

1.单从本次交易来看:在本次交割完成后,阿里的股权由软银这单一大股东分散到数量众多的机构手中。那么是否要在公开市场上抛售阿里股份,也将由接收阿里股权的机构各自判断决定。

理论上,阿里的股权被分散后,在被抛售的概率的确会有所增加。因为软银作为大股东减持时需要披露等各种限制,在股权分散后各接收机构想抛售会更自由且方便。

但考虑阿里当前不到 90 美元/ADR的价格,接手机构当前以 “亏本白菜价” 甩卖阿里股份海豚君认为并非聪明选择,可能性也不太大。不过若是阿里股价明显反弹,接手机构在合理价格是否会出手阿里股份就不得而知了。

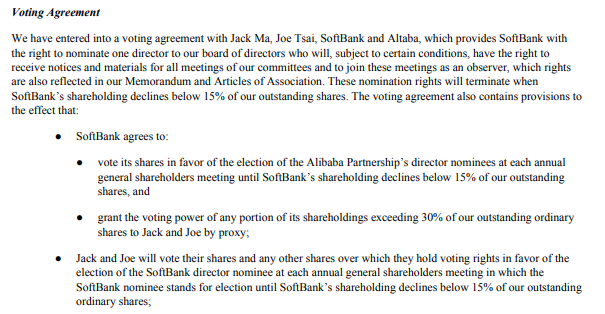

2.软银会不会继续出售剩余14.6%的阿里股份? 目前来看,海豚君很难判断软银是否有继续抛售阿里的倾向。不过,根据软银先前与阿里的约定,在软银的股权占比低于15%以后,软银将失去独立提名阿里董事的权利。同时,在董事会选举时,软银和阿里合伙人也不再需要无条件支持对方提名的董事候选人。

除了管理层面的分手外,在股权占比低于15%,软银在资产负债表上也不再以权益法(equity method)记录阿里的股权,而会转变为单纯的财务性投资(Security investment)。

此外,根据软银22年业绩会上的披露,截至今年6月软银一共抵押了53%它持有的阿里股权。而此次宣布交割减持的部分仅占软银持有阿里股份的38.4%,即软银持股阿里股份中还另外有15.6%也已经被抵押出去。考虑到历史上软银普遍通过远期合约等衍生品出售阿里股份,而不到正式交割时也无需披露股权变动。因此存在这样的可能:软银剩下的阿里股权中甚至有可能已经被出售了一部分,只是尚未交割而已。

总的来看:虽然后续软银是否会继续减持阿里股份,还是主要取决于软银对资金的需求情况。但随着软银丧失在阿里管理层的影响力,以及对阿里投资性质的转变,可以说软银和阿里之间已无“情面”可言。一旦有资金需求,抛售阿里股票回笼资金对软银而言会是一个简单有效的且毫无心里负担的选择。所以海豚君不得不悲观地指出,在未来的一段时期内,阿里将会持续面对大股东减持的压力和风险。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn