编者按:本文来自微信公众号海豚投研(ID:haituntouyan),作者:海豚君,创业邦经授权发布。

小米集团(1810.HK)于北京时间 2023年 3月 24日晚的长桥港股盘后发布了 2022 年第四季度财报(截至 2022 年 12月),要点如下:

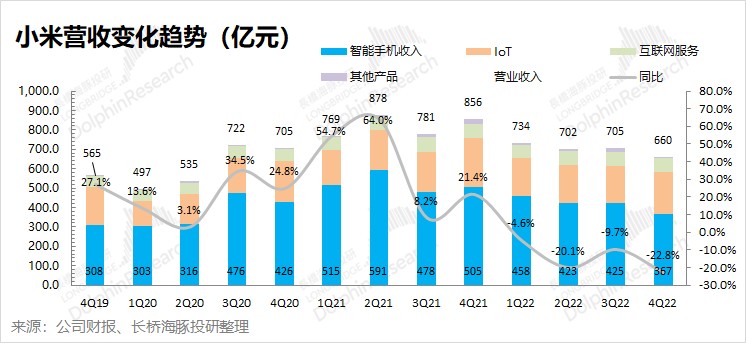

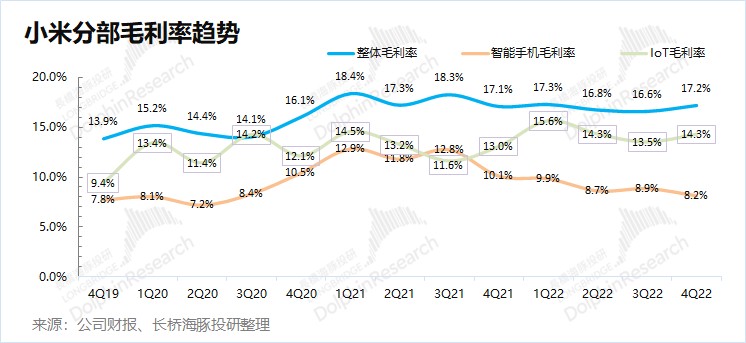

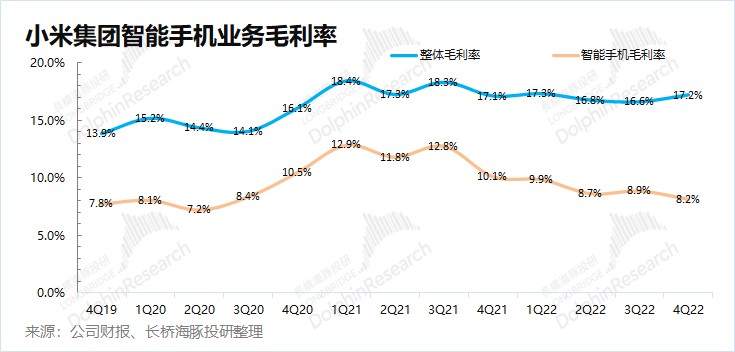

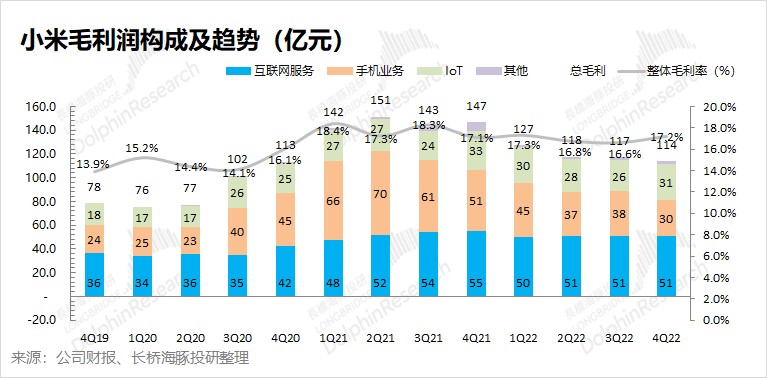

1. 整体业绩:不争气的硬件,拉下了公司业绩。小米集团本季度总营收660亿元,同比下滑22.8%,符合市场预期(653亿元)。公司收入在本季度出现下滑,主要是受手机和IoT硬件业务的拖累。小米集团本季度毛利率17.2%,同比上升0.1pct,符合市场预期(17.1%),毛利率较低的手机业务占比下滑,导致公司毛利率出现结构性提升。

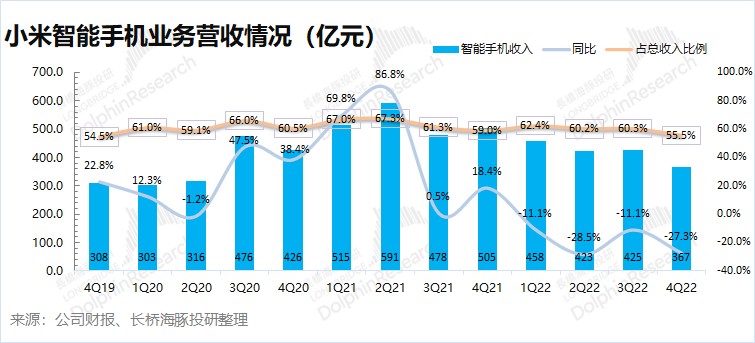

2. 手机业务:出货量的大降,是下滑主因。本季度小米智能手机业务实现营收367亿元,同比下滑27.3%,略低于市场预期(382亿元)。小米全球手机出货量同比下滑约有1200万台,海豚君测算其中的中国市场同比下滑约470万台,印度市场也同比下滑约340万台左右。小米本季度手机出货均价1121元,同比下降2%,主要是因为对库存的促销导致。

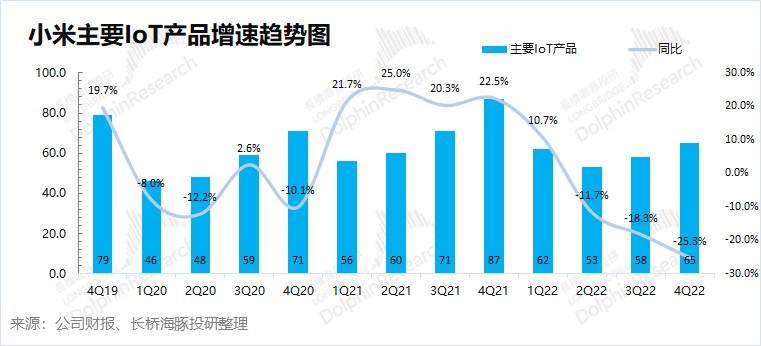

3. IoT业务:高增长的大家电,也带不动IoT的疲软。本季度小米 IoT 业务实现营收214亿元,同比下跌14.4%,略超市场预期(206亿元)。曾经两位数增长的业务,现在却是两位数的下跌。业务中空调、冰箱等大家电产品和平板业务均出现了40%的增长,而这也挡不住其余IoT硬件需求的大幅下滑。

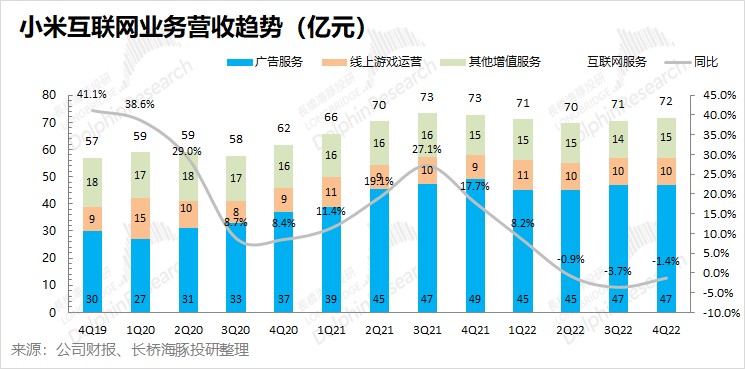

4. 互联网服务:软件入口,仍是稳健。本季度小米互联网服务业务实现营收72亿元,同比下滑1.4%,基本符合市场预期(71亿元)。业绩之所以能支撑主要得益于持续增长的用户数,而在单用户变现方面也避不开整体环境的影响。海豚君测算小米四季度国内用户的 ARPU 值36.68元(同比下滑16.5%);而海外用户的 ARPU 值 4.33元(同比增长2.7%)。

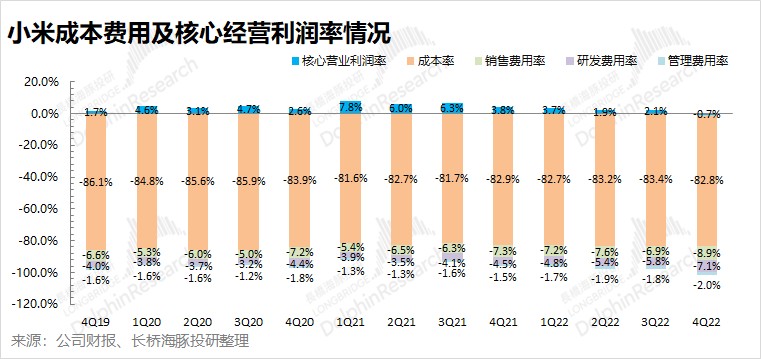

5. 费用及业绩情况:控费,也压不住研发费用。本季度小米已经开始了裁员,但小米本季度的费用仍然继续增加。小米在本季度人员减少2600人,而季度营业费用仍环比增加16亿元。费用的增加,主要来自销售费用和研发费用。销售费用主要是用于库存的促销和销售季的活动。而研发费用主要是对汽车业务的投入,这仍将是刚性的支出。

整体来看:小米,依然完成了市场的预期。

直接来看本次财报,核心营业利润交出“负数”,可以说公司已经进入“低谷期”。此处海豚君定义的核心营业利润(毛利润-研发费用-销售费用-管理费用),从而来看公司经营面上的盈利情况。而本季度也是,公司自上市以来首次交出“负数”的答卷。对于公司本季度的“惨境”,市场也有所预期。

具体来看,公司本季度为什么经营面能出现“亏损”的情况呢?小米业务主要分硬件和软件两方面,虽然软件端仍然稳健,但是硬件端本季度出现全面下滑。

手机业务:中国市场、印度市场以及其他地区的手机出货量和市占率本季都出现了明显下滑;

IoT业务:纵使大家电苦撑,也耐不住其他IoT业务的大幅下滑,海外IoT下滑也超26%。由于硬件端占公司总收入的9成左右,直接给公司本季度的收入带来“重大一锤”。

业务不振的同时,费用端还在提升,直接造成利润下滑。造车业务的开展,使得研发费用呈现刚性,而促销去库存也将增加销售费用。即使公司已经开始裁员控费,但短期内难以将费用压下去。

那么在这财报后,对当前的小米怎么看?

从业绩端看:海豚君认为短期业绩仍将难有起色。这主要是因为目前下游需求依然疲软,而公司费用端仍将继续维持高位,因而公司经营上仍将努力争取“扭亏为盈”;

从当前位置看:小米当前已经进入谷底,业务上继续更差的空间有限。

本次财报,也有几个值得关注的地方:

手机业务:虽然出货量很差,但是本季度的手机均价和毛利率都出现稳住的迹象。现在毛利率仍然偏低,但也很难再创新低;

IoT业务:上季度和去年受宏观环境影响较大,而随着经济活动的恢复,有望出现回暖;

互联网服务:MIUI用户数继续增长,毛利率也已经稳定在70%以上。即使在此前的宏观环境下,公司该业务依然稳健。广告和游戏业务随着宏观环境,有望继续向好;

存货情况:小米存货情况继续改善,本季度存货绝对值继续下降,同时存货周转天数也下降。这表明公司过去的去库存取得了一定的效果。

总体来说,小米当前的财报在经营面出现了亏损,也已经进入了“低谷期”。在高企的费用影响下,小米能否在业绩上取得进展,主要看手机和IoT的硬件业务能否触底回暖。而当前存货去化已取得一定的效果,小米未来存货减值促销对毛利率的侵蚀会有所减小。

海豚君认为小米当前业绩已经开始触底。而当库存去化,已经在财报上开始反映。之后业绩面的反弹,主要关注下游需求的回暖情况。

以下为具体分析:

整体业绩:不争气的硬件,拉下了公司业绩

1. 收入端

小米集团 2022 年第四季度总营收 660亿元,同比下滑22.8%,略超市场预期(653 亿元)。公司收入端的下滑,主要受在多重因素影响下对手机和电子产品市场需求造成扰动。电子产品市场的需求疲软,使得小米的手机业务和IoT业务都出现了两位数的下滑。

在本季度小米集团的各主要业务中,智能手机、IoT 和互联网服务的收入占比分别为 55.5%、32.5% 和 10.9%。手机业务仍然是小米集团的最大收入来源,但由于手机业务的下滑表现,在公司总收入中的占比加速下滑。

2. 毛利率

小米集团 2022 年第四季度毛利率17.2%,同比下降0.1pct,符合市场预期(17.1%)。

由于小米硬件端收入占比达到近9成,所以小米公司的毛利率主要受硬件端产品的影响。毛利率的环比提升,主要是由于毛利率较低的手机占比下滑,带来的结构性提升。硬件毛利率仍低于整体毛利率,软件毛利率仍能维持在70%以上。

手机业务:出货量的大降,是下滑主因

2022年第四季度小米智能手机业务实现营收367亿元,同比下滑27.3%。公司手机业务在本季度的下滑主要是受出货量出现较大下滑影响所致,出货量的下滑受到国内和国外两市场的需求都不佳的影响。

海豚君将小米的智能手机业务进行量价分拆,来看本季度智能手机业务主要推动力:

出货量:2022年第四季度小米智能手机出货量 3270万台,同比下滑25.9%。季度出货量下落至两年以来的新低,下探至3500万台以下。

本季度小米手机出货量继续出现较大下滑,主要受整体智能手机市场低迷影响,全球手机出货量也有17.1%的跌幅。而小米的跌幅还超过市场平均跌幅,主要是因为在不稳定因素的影响,小米手机在国内市场和国际市场都受到了冲击。

小米本季度同比下滑的1200万台手机中,其中国内市场大约下滑500万台,而海外市场也有约700万台的下滑。在四季度的分市场看,小米在国内和海外的需求都不太乐观,市占率也都有不同程度的下滑。

价格:2022 年第四季度小米智能手机出货均价 1121元,同比下降2%,主要是增加了境外市场的库存清理力度。而本季度手机价格环比略有回升的主要原因,本季度国内手机出货量占比有所提升,相对来说国内手机均价较高一些,带来了结构性提升。

小米的高端化战略,对公司手机ASP的提升还是有一定效果。公司手机出货均价从过去的1000元左右,已经基本在1100元一带稳住。但在市场需求疲软的情况下,公司为了消化过高的手机库存,对产品进行了一定的促销。

2022 年第四季度小米智能手机业务毛利30亿元,同比下滑41.4%。在公司毛利中的占比26.4%。本季度小米手机业务毛利的大幅下降,有收入下降的因素,也有毛利下滑的影响。

本季度智能手机业务的毛利率8.2%,同比下滑1.9pct。由于四季度传统促销因素影响,毛利率本身有季节性下降的情况。和去年同期相比,本季度手机毛利率出现大幅下滑,主要是因为今年手机市场的需求疲软,公司手机库存高企。而公司在近几个季度都增加促销的力度对毛利率造成侵蚀,同时存货减值也给毛利率也带来一定影响。

IoT 业务:高增的大家电,也带不动IoT的疲软

2022 年第四季度小米 IoT 业务实现营收214亿元,同比下跌14.4%。主要受全球宏观经济影响,智能电视和部分生活消费的需求减少。

小米主要 IoT 产品主要涵盖电视和笔记本,2022年第四季度主要 IoT 产品实现营收65 亿元,同比下滑25.3%,主要由于智能电视的出货量和均价都有所下滑。

2022 年第四季度小米其他 IoT 产品实现营收149亿元,同比下滑8.7%。同比下滑的主要原因在于部分IoT产品的需求减弱明显,而智能大家电业务的增长部分弥补了整体业务的下滑。

本季度增长的亮点仍然是,智能大家电类(空调、冰箱、洗衣机)本季度同比增长达40%,主要由于智能空调和冰箱出货量增加所致。此外平板端也有39%的同比增长,主要来自中国大陆的出货量增加。

在智能大家电和平板都有较高增长的情况下,其它IoT产品仍然出现下滑,表明其余产品表现相当疲软。

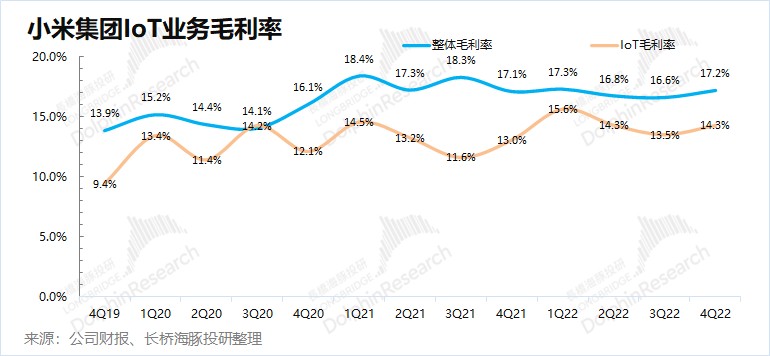

2022 年第四季度小米 IoT 业务毛利30.6亿元,同比下降6.5%。毛利的下滑,主要是受收入下滑的影响。

第四季度 IoT 业务的毛利率14.3%,同比上升1.3pct。IoT开始企稳回升,主要是智能大家电、智能电视和平板毛利率的增加。分开来看,海豚君认为大家电和平板的毛利率提升主要来自业务规模的增长,而智能电视的毛利率提升主要是面板价格趴在底部带来成本端的优化。

互联网服务:硬件入口,仍是稳健

2022 年第四季度小米互联网服务业务实现营收72亿元,同比下滑1.4%,在公司总营收占比10.9%。互联网服务营收开始企稳,符合市场预期(71亿左右)。出于整体宏观环境的影响,市场对互联网服务的下滑有所预期,主要是公司的金融科技和广告业务有所下滑。

具体来看互联网服务各分项情况:

广告服务:是公司互联网服务的最大组成部分。第四季度小米广告服务实现营收 47亿元,同比下滑4.1%,同比下滑主要受中国大陆地区影响。本季度中国大陆地区预装广告收入受到手机出货量同比下降的影响,本季公司手机出货量同比下滑26.2%;

游戏收入:保持稳定。第四季度小米游戏收入10亿元,同比增长8.7%。2022年在中国移动游戏大盘整体下滑14.4%的情况下,公司仍连续6个季度实现同比增长。这主要得益于公司游戏活跃用户增长和黏性增强,付费用户渗透率也在不断提升。公司产品作为硬件入口,整体抗风险能力较强;

其他增值业务:第四季度小米其他增值业务收入14亿元,金融科技业务继续收缩。

从小米和苹果公司的增值业务表现来看,占据软件入口的公司相对抗风险能力较强。在整体广告市场出现双位数下滑的情况下,两家公司的互联网服务仍展现出更好的韧性。

海豚君将小米的互联网服务业务进行量价分拆:

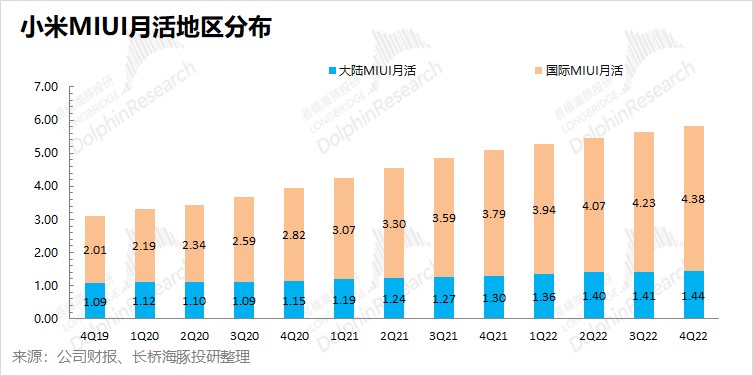

MIUI 用户数:截止到2022年12月,MIUI 月活跃用户数达到 5.82 亿,同比增长14.4%,本季度MIUI用户增速继续回落。虽然互联网在本季度继续出现下滑,但用户数仍维持着两位数的扩张速度。

ARPU 值:综合MIUI用户数,测算单季度的ARPU值情况。四季度小米互联网服务 ARPU 值为12.3元,同比下滑14%。本季度小米公司 ARPU 值下降的原因在于,国内用户的 ARPU 值下滑(国内广告业务及预装业务下滑)以及 ARPU 值相对较低的海外用户占比提升带来结构性影响。

2022 年第四季度小米互联网服务业务毛利51.3亿元,同比下滑7.2%。本季度互联网毛利率同比下滑4.6pct,主要由于智能手机出货量相关的预装业务收入减少导致广告业务毛利率下降。

本身小米公司的互联网服务这一波毛利率的上升,主要是由较高毛利率的广告业务占比提升带来的结构性拉动。但在公司手机出货量下降以及宏观经济的影响下,影响了公司广告业务的增长,进而影响了互联网业务的毛利率。

相比于广告行业的其他公司,坐拥软件入口的小米仍在互联网业务中维持了70%以上的毛利率。流量存量竞争加剧时代,互联网入口类流量赛道格局较好,有独特优势。

海外市场:销量全面萎缩,软件独撑

2022 年第四季度小米海外收入307亿元,同比下降26.1%,收入占比回落至46.5%。

其中海外互联网收入,小米本季度仍实现了19.4%的增长。而公司本季度海外收入的两位数下滑,主要来自硬件业务。在本季度全球宏观不稳定因素的环境下,直接影响了小米的手机和IoT产品的出口。根据海豚君的测算,小米手机四季度在海外市场(除中国以外)出货量同比下滑达到22.2%,与海外市场收入下滑情况相近。进一步可以推测出四季度的海外IoT业务,下滑幅度还将大于26%。

小米的成功一部分来自全球化,目前小米将近一半的收入来自海外市场。虽然“全球化战略”一定程度上能分散小米的风险,但是多个地区的不稳定直接影响了小米的业务发展。小米本季度全球出货量同比减少1200万台左右,其中:

中国大陆市场:小米手机四季度同比减少约470万台出货量,主要是因为国内智能手机受疫情的影响;

印度市场:小米手机四季度同比减少约340万台出货量,主要是因为高通胀下需求减弱,而其他品牌也侵蚀了小米的部分份额;

其他市场:结合中国和印度市场来看,小米四季度在其他海外市场的销量减少约400万台。综合来看,小米本季度在全球市场出现全面下滑的情况。

由于小米集团围绕“硬件+软件”模式的经营理念,虽然海外手机出现两位数的下滑,而软件端的海外用户数仍保持增长的态势(新增的购买量大于更换的量)。从 MIUI 用户的分布来看,小米至本季度末已经拥有5.82亿的MIUI用户,其中有4亿多来自海外市场。换句话说,虽然小米公司来自中国大陆,但是现在海外用户已经占到公司 3/4。

由于海内外存在较大的用户差异,而海外用户的人均 ARPU 值远低于国内用户,那么占比更高的海外用户结构性拉低了公司的 ARPU 值水平。本季度小米互联网服务 ARPU 值为 12.3元,同比下滑14%。其原因主要是海外用户的增长和国内 ARPU 值的下滑。

长桥海豚君测算,小米四季度国内用户的 ARPU 值36.68元,同比下滑16.5%,主要是由于在宏观环境影响下,国内广告主调低预算以及国内预装业务有所下降;而四季度海外用户的 ARPU 值 4.33元,同比增长2.7%,重回上升的趋势。这也表明,公司的海外互联网业务在用户规模扩大的同时,受整体宏观环境和广告行业的影响较小。

经济增长放缓的情况下,整体广告等互联网服务开始收紧预算,国内外很多公司都不可避免。而小米在“硬件入口”属性的加持下,继续受益于用户的增长,这一定程度上避免了互联网业务的“崩塌”。

费用及业绩情况:控费,也压不住研发费用

2022 年第四季度小米三项费用合计118.5亿元,同比增长3.7%。营业费用率提升 4.5pct,主要由于研发费用的较大增长。小米公司本季度员工总人数环比减少2642人,表明小米已经开始了费用控制。即使是费用继续增加的研发部门,本季度也减少740人。

本次财报小米汽车仍然维持2024年上半年量产的目标不变,那么研发费用仍将具有一定的刚性。而本季度研发部门中的人员调整,主要以原有的手机/IoT部门为主。

当前小米汽车研发团队已经有2300人,约占总员工的7%~8%。海豚君认为小米仍将继续投入汽车研发,而研发费用在短期内仍难以下降。

研发费用:本季度 47亿元,同比增长22%,占营收的 7.1%。研发费用不断走高,主要来自智能汽车等创新业务相关的研发开支增加所致。虽然本季度小米公司研发人员数目季度环比减少740人,但从小米对汽车的规划来看费用难以下降;

销售费用:本季度58.5 亿元,同比下降6.4%,占营收的8.9%。本季度销售费用率的同比减少主要是受宏观环境影响,销售费用项目与产品销售的变化情况关联度较高。而销售费用环比层面的提升主要是四季度是传统促销季,公司也有一部分去库存的需求;

管理费用:本季度13亿元,同比下降2.1%,占营收的2%。行政开支有所下降,主要是因为费用控制下,行政员工薪酬减少所致。

2022年四季度小米整体毛利率17.2%,同比上升0.1pct,基本保持平稳。

手机业务的毛利环比上升主要是毛利率相对较小的手机业务占比下降所致。而今,互联网服务已经成为公司毛利的最大来源。

而在2022年宏观环境影响下,广告和金融科技业务的毛利率下降,导致了互联网业务毛利率的下滑。而在公司毛利最大来源的两项毛利率均出现下降,拉低了2022年公司的整体毛利率水平。

2022年第四季度经调整后的净利润15亿元,略超市场预期13亿元。从公司经营性的角度看(除投资公允价值变动以外),小米本季虽然业务上明显进入低谷期,但也基本都符合市场的预期。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。