编者按:本文来自微信公众号 金角财经(ID:F-Jinjiao),作者:塞尔达,创业邦经授权转载。

菜鸟在阿里巴巴集团(阿里)的重要性再度成为焦点。

7月21日晚,阿里发布2023财年(截至2023年3月31日的过去12个月)年度报告,菜鸟CEO万霖首次成为合伙人。

2010年后,马云设计推出阿里合伙人制度,将阿里核心高管和主要业务部门“一把手”纳入合伙人,其中马云和蔡崇信是其中唯二的永久合伙人,不退休、不离任。

万霖升为合伙人,可算是继蔡崇信接任阿里董事会主席还兼任菜鸟董事长后,阿里“力挺”菜鸟的另一重大举动。

阿里在财报中称:“2014年加入菜鸟以来,万霖带领菜鸟核心物流能力建设,在全球物流、智慧供应链及配送等各大板块形成了服务优势。”

近年来,阿里在监管和疫情等多因素压制下,业绩大受影响。

2023财年,阿里营收增速只有1.83%,此前该数据长期在双位数水平;尽管归母净利润实现同比正增长,但还是连2021财年一半水平都没有。

相比之下,菜鸟是阿里财报为数不多的亮点,其营收实现21%的增速,在阿里集团内排名第一;此外,随着营收放量,菜鸟规模效应也开始体现,亏损金额和亏损率都大幅下降,扭亏为盈也指日可待。

规模扩大、业绩改善同时,菜鸟也把战略重心放在“更上一层楼”。

踏入二季度后,菜鸟就被传出筹划IPO,这在蔡崇信兼任其董事长后获得进一步证实;而在后者官宣上任后8天,菜鸟又作出战略大调整,宣布亲自下场做快递。

中国的快递行业,可能因菜鸟而发生深远的改变。

“物流+互联网”起家

相比阿里体系下盒马不断试错的探索新业务形态,菜鸟的发展轨迹似乎是阿里顺势而为的举动。

阿里基于电商业务的扩张诉求,以“物流+互联网”的方式来梳理当时野蛮增长的快递行业,进而催生了菜鸟的诞生。

2008年,阿里开始切入B2C业务,推出天猫前身淘宝商城。随后,中国B2C业务迎来爆发期,2008-2015年间复合增速高达114%,其占网购业务市场份额从2009年的7.8%提升至2015年的52.0%。

B2C业务的快速发展带来快递量的暴增。2008-2017年这10年间,规模以上异地件快递量复合增速达39.5%。

区别于C2C的集市形态,B2C模式对购物体验提出了更高要求,其中物流体验是一重要部分。阿里虽然依赖资源优势快速培育了天猫,但低质的快递环节一直是其劣势所在,最为明显的是早期天猫双十一频繁出现的爆仓情况。

相比之下,老对手京东通过自建物流提升配送体验,从而形成了自身差异化竞争的优势。

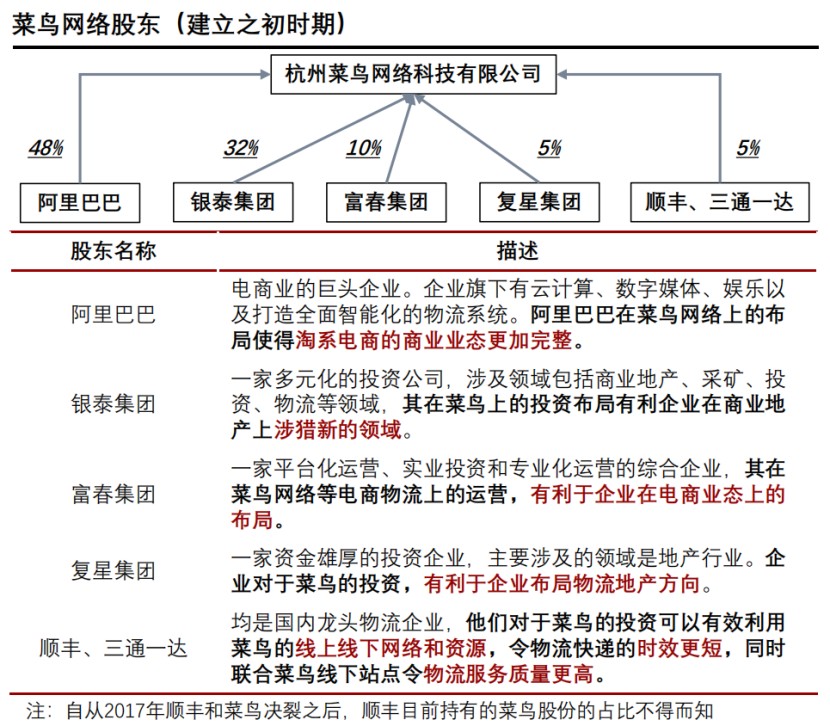

反复思量与评估之后,在2013年,阿里、银泰集团、富春集团、复星集团、顺丰和三通一达(申通、圆通、中通、韵达)共同出资组建菜鸟,目标是建成“中国智能物流骨干网”。

菜鸟初期股东,图源:头豹研究院

菜鸟初期股东,图源:头豹研究院

当时菜鸟注册资本金50亿元,并计划第一期投资1000亿元,第二期投资2000亿元。由马云任董事长,并将之定位为最重要的三大战略业务布局之一。

2013-2015年,刚成立的菜鸟以布局为主,包含线上、线下和快递派送员等,初步建立起菜鸟大数据网络;

而当时正是快递业高速发展阶段,大量快递公司在市场上涌现,菜鸟带着互联网物流的概念加入市场中,成为“物流+互联网”的尝试。

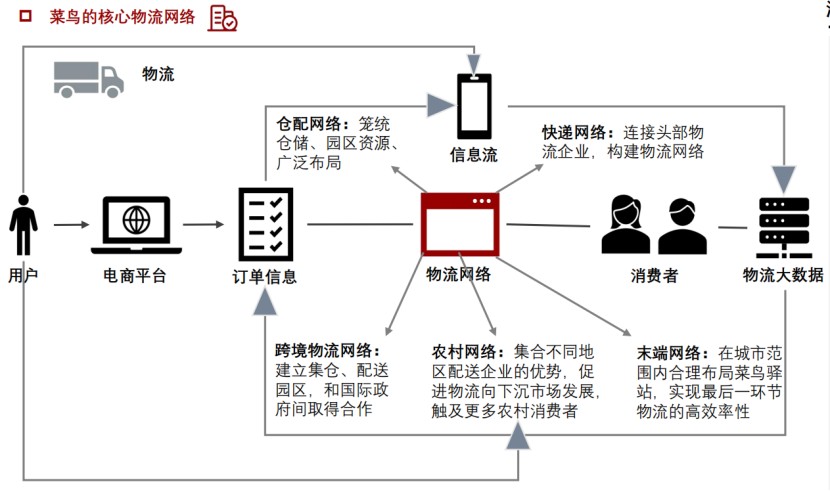

菜鸟带来“物流+互联网”尝试,图源:头豹研究院

菜鸟带来“物流+互联网”尝试,图源:头豹研究院

2016年3月14日,菜鸟宣布完成百亿元威廉希尔中文网站 ,整体估值近500亿元,投资者包括新加坡政府投资公司、淡马锡控股、马来西亚国库控股和春华资本等。

2017年9月26日,阿里宣布将以53亿元增持菜鸟4%的股权至51%。以此计算,菜鸟当时的估值已经达到1325亿元。

获大股东和多家明星机构资金支持同时,菜鸟在这段时间完善快递、仓配、末端、国际和乡村链条,扩展出目前完整的全商业图谱;更从2017年起,推出两大升级策略,分别是数据开放和优化全行业的策略。

相比之下,同期快递行业处在快速发展的后半段阶段,行业增长的速度开始放缓。

到了2018年,菜鸟制定两个五年计划,提出“两纵一横”的策略计划,具体包括新零售行业的智慧供应链升级、全球化的供应链升级和快递行业的数字化升级。

2019年11月8日,阿里通过增资和购买老股的方式投入人民币233亿元,持有菜鸟股权从51%增加到63%;根据阿里2022财年报告,阿里通过中间持股实体间接持有67%的菜鸟股权。

随后,快递行业出现小型快递企业退出市场的现象,行业整体发展较为集中,菜鸟也把目光不再仅仅局限于为物流快递企业提供技术支持。

菜鸟发展历程,图源:头豹研究院

菜鸟发展历程,图源:头豹研究院

2021年,菜鸟对公司定位提出了新的意见,并表示菜鸟是一家服务于全球化的产业互联网公司。菜乌表示将看重三个新的增长机遇,分别是智能自动化应用、数字化供应链向产业上游发展和全球化机会,以实现菜鸟新一轮全球化发展。

直到今年6月之前,菜鸟依旧将定位锁定在产业赋能上。

规模效应初现,IPO时机到了?

随着规模不断扩大,菜鸟的上市时机似乎也到了。

今年以来,市场就不断释放出成立十周年的菜鸟正筹备香港上市,包括中金等在内的多家机构希望参与承销。

早在阿里3月30日举行的电话会上,首席财务官徐宏就称:“未来所有具备条件的业务集团和公司,当他们都有独立威廉希尔中文网站 和上市的主体后,我们会准备好一个,上市一个。”

网经社电子商务研究中心特约研究员陈虎东表示,业务体系成熟之后,分拆上市的方式其实是科技公司的常态,不仅有助于业务独立运营,而且有助于单独的业务体系摆脱传统大组织变革滞后的羁绊,毕竟大组织的运营方式在很大程度上已经满足不了当前科技发展的速度。

一位曾经参与阿里上市的香港头部投资银行人士指出,菜鸟在早前威廉希尔中文网站 阶段预期的上市时间为2022年。

他认为,阿里“1+6+N”改革后,目前上市条件最成熟的板块就是菜鸟;相比之下,AI热潮后,阿里云进入新一轮投入期,上市反而被动;而阿里国际等业务面临海外合规风险挑战,一旦上市风险进一步加大。

随后在6月20日,阿里宣布换帅,蔡崇信接替张勇出任阿里董事会主席,同时兼任菜鸟董事长,进一步印证菜鸟的IPO正在提速。

从财务数据看,菜鸟也确实到了应该冲上市的规模。

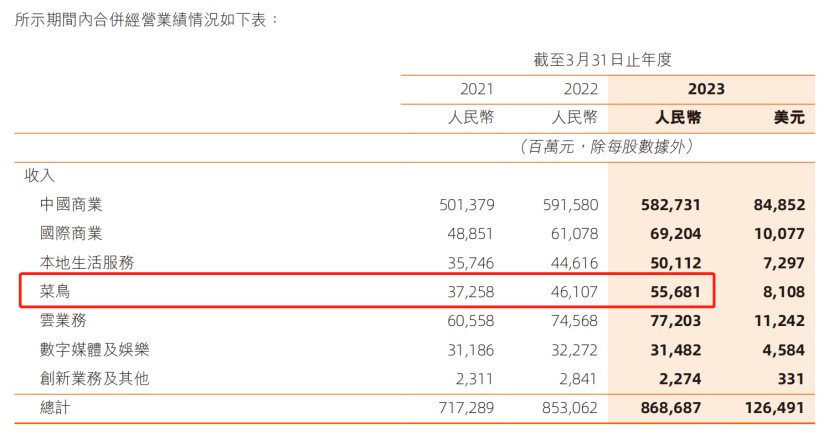

2021-2023财年,菜鸟营业收入分别为372.58亿元、461.07亿元、556.81亿元,复合增长率为22.25%;相比之下,同期阿里整体的营收复合增长率只有10.05%。

近三个财年,菜鸟营收复合增长率超过20%,远高于阿里整体

近三个财年,菜鸟营收复合增长率超过20%,远高于阿里整体

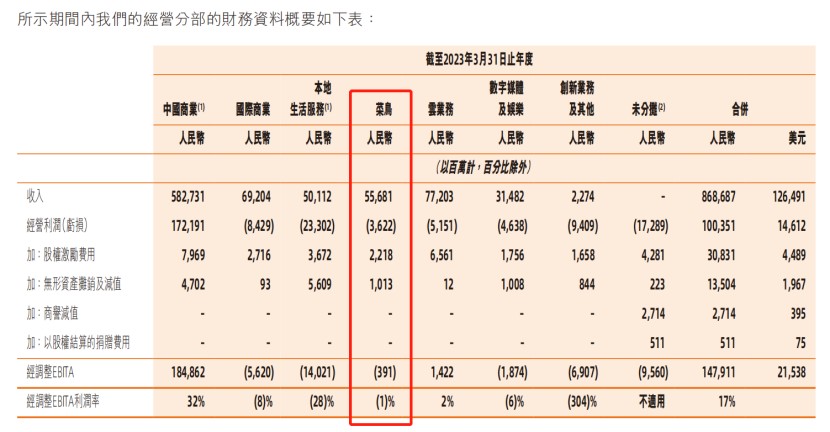

当然,目前菜鸟尚未实现盈利。2021-2023财年,菜鸟经营亏损分别为39.64亿元、39.2亿元、36.22亿元;同期,经调整EBITA亏损额分别为8.13亿元、14.65亿元、3.91亿元。

但更重要的是,随着菜鸟营收不断扩大,其规模效应开始体现出来。

2023财年,菜鸟经营亏损占营收比例为6.5%,而2021-2022财年,该比例分别为10.64%和8.5%;经调整EBITA亏损额占营收比例为0.7%,2021-2022财年分别为2.18%和3.18%。

这意味着,随着营收不断扩大,无论是绝对金额还是相对比例,菜鸟的亏损情况都开始明显改善,当中很可能是随着业务量扩大,单个业务摊下来的费用率不断减少导致。

业务增长使菜鸟开始体现规模效应

良好的业务表现和财务数据也使得菜鸟在上市前估值已经不断攀升。

按照今年5月胡润发布的全球独角兽榜显示,菜鸟估值约为1850亿元,是国内唯二估值突破千亿的快递企业。在国内物流行业,其估值仅次于顺丰,后者最新市值为2437亿元;同时,菜鸟估值也是京东物流的两倍以上。

肉搏顺丰,变相“背刺”盟友

在筹备上市之际,菜鸟也对战略作出重大调整、只不过新故事无论是在眼前的财务层面面临巨大成本支出,还是未来故事成行后的内部关系梳理,都需要万霖大费周章地去操作。

6月28日,在蔡崇信官宣成为菜鸟董事长一周后,菜鸟宣布正式推出自营快递业务“菜鸟速递”,与顺丰和京东等快递公司正式肉搏。

当日,万霖在全球智慧物流峰会上称,菜鸟今年的四个重点为国际快递再加速、海外重点区域深耕、国内供应链多层次化以及国内快递全新升级。而菜鸟速递正是今年菜鸟重点发力的国内物流业务。

“如果说之前菜鸟还是比较佛系的话,现在为了上市也必须要迫不得已冲业绩了,如果没有一个好的财务报表如何能够给资本市场一个满意的答案呢?”盘古智库高级研究员江瀚认为,菜鸟的举动可以说是为了上市,这种上市前的大跃进在阿里系众多企业之中都非常显著,“这就是阿里系的正常玩法”。

对于菜鸟来说,亲自下场做快递如果继续走中低端市场不会有太多增量以及新故事出现,唯有对标对标顺丰和京东物流才能对市场输出新的故事。

不过,从目前情况看,菜鸟和顺丰、京东物流都还存在一定差距。

公开信息显示,目前菜鸟全国仓配枢纽有7个,仓库数量超过230个;菜鸟速递的一级分拨中心有13个,7500多条运输线路中自营占比三成。

对比来看,目前京东物流的仓库数量已经运营超过了1500个,顺丰国内运输线路超过了12万条,枢纽型中转场达到39个。

此外,从团队配置来看,截至2022年底,京东物流一线员工人数超过37万,顺丰在职员工数量超16万;而菜鸟速递对外披露的数据显示,目前共计有5.3万名快递员。

要知道,规模效应对于现在已经卷到地板去的快递行业来说至关重要。

2020-2022年,A股快递上市公司毛利率中位数都是在10%左右,龙头顺丰的毛利率直接由16.35%卷到只有12.5%。行业加入菜鸟这个大玩家后,内卷情况恐怕只会更严重。

从毛利率数据可见,快递行业内卷情况已十分严重

从毛利率数据可见,快递行业内卷情况已十分严重

正因毛利率已经这么低了,能否靠着规模效应把费用率摊到小一点,对于快递公司的盈利情况十分重要。

但相比顺丰和京东物流依靠前期庞大投入形成的规模优势,菜鸟的差距还很大,也意味着菜鸟在后续竞争过程中还需要大量投入。

可供参考的是,过去五年,顺丰的资本支出合计为637亿元,菜鸟作为追赶者,要想在后续竞争中从顺丰手中抢得部分市场份额,估计投入也要达到这个级别。

顺丰在过去五年资本支出合计超过600亿元

这也凸显出菜鸟能否虎口拔牙的最大变数,就是对于未来庞大的开支能否找到输血来源。

假定菜鸟的输血源头以及资金财务情况运转良好,不仅超越了京东,甚至对顺丰构成了威胁,迫使顺丰、京东加大投入来巩固护城河,那么势必会加剧快递业第一梯队的内卷,从而拉开与“三通一达”的身位。

况且在快递业进入到存量市场阶段的时期,一方面,作为新入场的玩家,菜鸟的规模越大留给包括顺丰以及“三通一达”的空间就会越小;另一方面身位的拉开意味着“三通一达”失去了上升通道,只能互相倾轧来获取市场份额。

最终,菜鸟下场做快递的“受害者”极大概率是“三通一达”。

成立十年以来,尽管菜鸟已通过对外投资切入快递市场,但始终不是亲自下场做快递,它也一直强调“永远不会做快递,不会抢快递公司的饭碗”,以避免与“三通一达”等物流公司竞争。

万霖称,菜鸟曾经非常纠结要不要做自营,但是最终放弃了这样的纠结。“中国快递市场发展得足够快、也足够大,需要物流行业提供多层次的供给。”

毕竟,菜鸟不仅在初期的发迹急需“三通一达”的鼎力相助,而且现阶段淘系平台大约95%左右的包裹在使用经济型快递。

这样一来,就需要菜鸟在做大规模的同时来维护原有与“三通一达”的盟友关系。

令人遗憾的是,顺丰及时从中低端快递中抽身离场,今年5月,顺丰以11.83亿元的价格将走中低端市场的丰网卖给了极兔速运。

这对于急于上市、进而切入高端市场的菜鸟来说是一个喜忧参半的消息,终究是少了一个抢夺电商件的竞争对手,从维护“三通一达”的盟友关系这个维度来看,缺少了一个共同的敌人。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。