《创业邦》杂志 文/尚言

从2009年10月30日第一批公司挂牌至今已近一年,截至今年9月21日,创业板上市公司已达120家,而围绕着创业板的种种争论,与当初推出之际相比愈加激烈:创业板上市公司业绩整体表现不佳,成长性受到质疑;超额募资已成常态,公司拿了钱却买楼、买车;高管频频离职,引发抛售股份猜想;各路“神仙”突击入股,创业板似乎成为了“暴富”的温床……

当然,我们相信,这诸多现象绝非对创业板“倍加爱护”的监管层的初衷。为了创业板的稳健发展,他们精心设计了种种完美的制度来保驾护航:大家不是担心创业板上市公司的业绩波动可能会影响市场稳定吗?那就提高业绩标准。于是,我们看到,创业板原本在这方面降低的门槛形同虚设,目前已挂牌的这些公司中绝大多数的业绩都能达到主板上市的要求。

“低门槛、高标准”的结果是什么?至少从2010年中期业绩来看,创业板无法让人满意。在可比的105家创业板公司中,上半年净利润同比增幅为25.63%,低于中小企业板同期45.91%的增幅,也低于深沪两市全部1947家上市公司平均41.17%的增幅。引人关注的是,其中有23家公司业绩负增长,宝德股份(SZ300023)、华平股份(SZ300074)、南都电源(SZ300068)的业绩下滑幅度超过50%,而国联水产(SZ300094)更是交出了创业板上第一份亏损的业绩报告。

其实,业绩绝非评判一家公司是否可在创业板挂牌上市的最重要标准,更不是惟一标准。显而易见的是,昨日业绩出色不代表明天依旧保持,毕竟,资本市场看重的是“未来”,尤其是意在培育“创新型”企业的创业板。从纳斯达克的发展过程中,我们可以很明显地看到这种分野:雅虎1995年正式成立,1996年便上市,直到1998年实现全年度盈利;而1997年上市的亚马逊,直到2003年才首次实现全年度盈利;即便是我们身边更熟悉的新浪、搜狐、网易,它们当年在纳斯达克上市时,甚至都还没有找到清晰的盈利模式;包括后来的携程、完美时空等诸多公司,在上市时都处于亏损状态。如果套用我们现在的“高标准”,这些后来成为行业领先者的企业可能早就消失了。

创业板的发展似乎正在远离当初的定位:服务成长型创业企业,支持创新能力强、业务模式新、规模较小、业绩不确定性大、经营风险高的创业企业。而对比创业板推出这段时间内,在深圳中小企业板上市的近200家公司,不难发现,无论是在发行规模还是行业特性等各方面,都几乎无法做出区分。创业板的上市公司大多处于发展成熟期,传统行业的企业依然占据了重要位置,以轻资产为特征的“新经济”企业很少。这意味着,根本没必要单设一个创业板出来!

虽然监管层一直在试图推动发行体制的市场化改革,但长时间内并没有根本性的变化,仍是事实上的“行政核准制”,什么样的公司可以上市,就是由“一小撮人”决定的,监管层相信这些人比市场更聪明。于是乎,发行审核造成了这部分资源的垄断,而只有询价环节看似市场化,而这种矛盾的制度设计导致的是,高市盈率发行与超额募资,谁能通过“审核”,才能拿到“畸形的”真金白银。

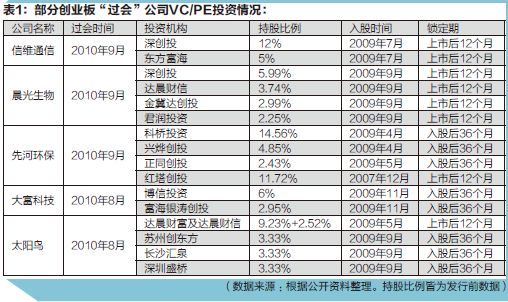

难怪,创业板被众多人士戏称为“创富板”,目前已上市的100多家公司不仅造就出400多位亿万富翁,也让形形色色增资入股的投资机构获利多多。不妨看一下最近一段时间内部分已过会尚未发行的公司的相关情况(截至9月21日):

从右上表中不难看出,这些投资机构大多在目标公司已进入上市进程后才完成入股的,从投资到“过会”的时间都在1年左右,都可称得上是神速的Pre-IPO投资,具有典型的“低风险、高回报”特征。其中最快的是,增资进入大富科技的博信投资、富海银涛创投,这个跨度只有短短9个月。

[page]

除了部分为大家知晓的机构外,不少名不见经传的投资机构显然是瞄准这种机会而来,多在2008年以后才成立。像2009年9月增资晨光生物的金冀达成立于2009年8月;宁波高新区君润股权投资管理有限公司同样成立于2009年8月,而与其两名大股东相同的宁波君润投资有限公司,更是在成立3个月后(成立于2008年3月)就进入了创业板第一批上市公司之一汉威电子(SZ300007);2009年9月增资太阳鸟的深圳盛桥成立于2009年8月;长沙汇泉更是在太阳鸟决定增资扩股(9月22日)的前几天才设立(9月17日)……

这绝非个别现象。在深圳证券交易所综合研究所主任研究员王一萱所做的一份报告中,引用了该研究所的一组数据:截至2010年6月19日,在创业板上市的86家公司中,有57家获得过VC/PE的投资;获得投资的平均时间为2年3个月,其中86%的投资案例在2007年之后,19%短于1年;只有2家公司获得过两轮投资。

种种“造富”迹象引起了多方猜想:创业板正在异化为“圈钱工具”。诚然,“低风险、高回报”是任何一位投资人都想追求的目标,外界不必苛责。但如果这种现象成为创业板的常态,如果创业板的最大获利者不是那些真正需要资金支持的创业者而是“投机者”,大家还能寄望于这个市场成长出未来中国自己的微软、Google吗?这样最终的结果是:不仅打击了具有创新梦想的创业者,也打击了那些扎根在早期阶段投资的VC,形成恶性循环。

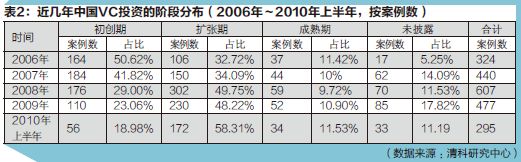

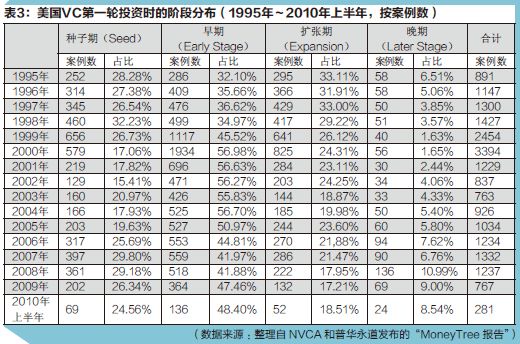

从最近几年中国VC投资阶段的分布情况可以看出,2006年以来,VC投资的阶段正明显后移,初创期投资所占比例从50.62%一路下滑到今年上半年的18.98%,投资机构更偏爱较成熟的企业。其中原因并不难分析。而对比美国VC投资阶段的分布情况(见表3,这里分析的是企业获得第一轮投资时所处阶段,而国内没有对应的数据),从1995年至今,种子期和早期投资之和都在60%以上,近年来更是在70%以上。

事实上,大家都清楚:VC投资回报率更高的是早期投资,像美国的红杉资本、KPCB等也都是依靠众多经典的早期投资案例奠定了江湖地位。在这些案例里,我们可以屡屡看到创业者和VC的“双赢”:拥有创新思维的创业者缺乏资金,而VC则可以提供所需的资金帮助其度过早期阶段迅速发展,而后创业企业又借助发行上市继续壮大,VC则能收回投资,继续进行下一次“风险投资”。正是在这种良性循环下,“创新”及“创新者”乃至整个“创新机制”才有了生生不息的资本推动力量。

而在目前创业板的上市案例中,我们看到的是另外一种“双赢”:只有目前盈利状况较好的公司才能上市,似乎并不是很急需资金的它们反而获得了超额募资;而不用承担多少风险、快速进入的投资机构在短时间内就实现了高额回报。用一种不太恰当的说法:这种VC根本不是真正意义的VC(Venture Capital,“Venture”既有“风险”之意,也有“创业”之意),而是具有中国特色的VC(Victory Capital),简直就是胜利大投机,跟“风险”、“创业”、“创新”都没什么关系。

这与发展风险投资的初衷也相差甚远,我们原本希望以此来促进具有高风险特征的高科技产业的发展。而从美国的经验中我们可以看到,尤其是从1990年代以来,在信息技术产业的发展中,风险投资都扮演了重要角色,在近年来的生物产业和新能源领域同样如此。

创业板的“畸形”发展,也让国内资本市场面临继续失去那些领导性企业的可能。一家企业在选择上市地时,除了估值水平外,“与谁为伍”其实更重要。在第一代互联网代表企业以及新媒体、新能源的企业集体海外上市后,创业板能否留住下一波的优质上市公司资源,是检验其成功与否的重要外在标志。目前尚看不出这种迹象,创业板上仅有的几家所谓“新经济”企业,像网游概念股中青宝网(SZ300052)、网络视频领域的乐视网(SZ300104),在同类企业中都排不到一流的行列。深圳中小企业在推出6年以来,至少出了一家苏宁电器(SZ002024),创业板的苏宁电器在哪里?

在对创业板的讨论中,各界普遍认同要学习全球最成功的样板——纳斯达克。其实,尽管中国还处在很多创业者习惯于“山寨”的阶段,但并不缺少具有创新精神的创业者和创业企业,包括腾讯、阿里巴巴、分众传媒等众多在海外上市的优秀公司,就是明证。既然我们有丰富的上市公司资源,那最应该向纳斯达克学习的则是其制度精华。与目前创业板“发行资源垄断”的情形相比,美国证交会坚持形式审查、让市场自主决定的原则就有效得多,一家公司能否发行上市,更多取决于你能否用未来说服投资者。正因为如此宽松的制度环境,使得纳斯达克成为全球高科技企业的成长沃土,这也是我们老祖先所谓的“无为而治”。

有人可能认为,纳斯达克市场的投资者更成熟,而风险定价能力也更强,中国的创业板市场似乎还没法比。其实,市场是最好的检验工具,也有其自身的纠错能力。2000年前后网络股泡沫,不照样让纳斯达克当时的疯狂表现在如今看来像是一场笑话?中国资本市场在经过了20年发展后,完全有能力承受真正的市场化发展,而不需要过多的“保驾护航”。是时候进行一场真正的“创新”了。